Της Ελευθερίας Κούρταλη

Οι αγορές δείχνουν πως προετοιμάζονται για κλιμάκωση στη Μέση Ανατολή, με την εκτόξευση των τιμών του πετρελαίου, την επιστροφή της ισχυρής μεταβλητότητας και τη ρευστοποίηση κερδών σε αγορές με υψηλό beta, καθώς οι επενδυτές φοβούνται μια ευρύτερη σύγκρουση που θα αφορά τις ΗΠΑ και μια διαταραχή στις αλυσίδες εφοδιασμού πετρελαίου και ενδεχομένως άλλων αγαθών. Ωστόσο, κατά την Société Générale, οι ανησυχίες για σοβαρές επιπτώσεις από τη σύγκρουση Ισραήλ-Ιράν σε άλλες κατηγορίες περιουσιακών στοιχείων και την παγκόσμια οικονομία είναι μέχρι στιγμής περιορισμένες.

Και οι επενδυτές, με ψυχραιμία, θα πρέπει να στραφούν στα τρία μεγάλα stories που υπάρχουν αυτή τη στιγμή στις αγορές, κατά την SocGen: Το μεγάλο rotation μακριά από τα αμερικάνικα assets, την αναγέννηση της Ευρώπης με τις αγορές τις περιφέρειας, όπως η Ελλάδα, να αναδύονται ως μεγάλες επενδυτικές ευκαιρίες και τη μεγάλη στιγμή της επένδυσης στις αναδυόμενες αγορές.

Ειδικότερα, ο γαλλικός οίκος εξακολουθεί να θεωρεί την ύφεση στις ΗΠΑ ως ένα απίθανο σενάριο, με τον Υπουργό Οικονομικών, Σκοτ Μπέσεντ, να θεωρείται φιλικός προς την αγορά και την εστίαση σε μοχλούς ανάπτυξης που είναι πιθανό να ακολουθήσουν. Ωστόσο, τα αμερικανικά περιουσιακά στοιχεία είναι πράγματι ακριβά, ιδιαίτερα το ίδιο το δολάριο ΗΠΑ και οι μετοχές (περιορισμένη ανοδική πορεία) και πιστεύει ότι τα χαρτοφυλάκια παραμένουν υπερβολικά συγκεντρωμένα σε αυτά τα assets.

Το μεγάλο rotation από τα αμερικανικά περιουσιακά στοιχεία έχει πράγματι ξεκινήσει και κατά την άποψη της Societe Generale, έχει πολύ δρόμο ακόμα. Την ίδια στιγμή, όπως τονίζει, η Ευρώπη παραμένει ένας βασικός τομέας πολλά υποσχόμενης διαφοροποίησης, με πρωτοβουλίες δημόσιας και ιδιωτικής πολιτικής που επιτρέπουν στους επενδυτές να ξεπεράσουν τις όποιες ανησυχίες για αυτό που η ίδια θεωρεί μια εξαιρετικά υποτιμημένη σειρά περιουσιακών στοιχείων.

Το Great Rotation συνεχίζεται - Η Αναγέννηση των ευρωπαϊκών περιουσιακών στοιχείων

Το δολάριο ΗΠΑ, το κυρίαρχο νόμισμα με διαφορά στα παγκόσμια αποθεματικά των κεντρικών τραπεζών, βλέπει εδώ και δύο δεκαετίες το μερίδιό του στα παγκόσμια συναλλαγματικά αποθέματα να μειώνεται. Τα αποθέματα σε δολάρια μειώθηκαν από 71% το 1999 σε 58% το 2024.

Αντίθετα, το μερίδιο άλλων νομισμάτων εκτός του ευρώ βρίσκεται σε ανοδική τάση, διπλασιαζόμενο από 11% σε 22% τα τελευταία 25 χρόνια. Η μείωση του μεριδίου του δολαρίου ΗΠΑ στα παγκόσμια αποθεματικά των κεντρικών τραπεζών αφορά ανακατανομή, με το 25% να μετατοπίζεται προς το κινεζικό γουάν και το 75% να μετακινείται προς άλλα νομίσματα, συμπεριλαμβανομένων των δολαρίων Αυστραλίας και Καναδά, της σουηδικής κορώνας και άλλων μη παραδοσιακών νομισμάτων.

Αυτή η τάση αποδίδεται εν μέρει στο σχετικά κλειστό ισοζύγιο κεφαλαίων της Κίνας, το οποίο περιορίζει την ευρύτερη υιοθέτηση του γιουάν. Για άλλα νομίσματα, οι λόγοι για την αύξηση περιλαμβάνουν: υψηλότερες αποδόσεις σε συνδυασμό με σχετικά χαμηλότερη μεταβλητότητα, εξελίξεις στις χρηματοοικονομικές τεχνολογίες που διευκολύνουν το εμπόριο νομισμάτων μικρότερων οικονομιών, την ύπαρξη διμερών γραμμών ανταλλαγής με την Fed, και την οικονομική σταθερότητα των άλλων χωρών

Από την άλλη, όπως τονίζει η SocGen, έχουμε την αναγέννηση των ευρωπαϊκών assets. Η αναρρίχηση σε ένα "τείχος ανησυχιών" δημιουργεί μια bull market. Οι προοπτικές ανάπτυξης έχουν βελτιωθεί, ενώ αυξήσεις των επιτοκίων της Ευρωπαϊκής Κεντρικής Τράπεζας αναμένονται ευρέως στο δεύτερο εξάμηνο του 2026.

Αναμφίβολα, το ευρώ είναι φθηνό και ελκυστικό στο πλαίσιο του Great Rotation. Και οι ευρωπαϊκές μετοχές φαίνεται πως οδεύουν για να κλείσουν το χάσμα υποτίμησης από εξαιρετικά μη απαιτητικά επίπεδα (πολύ υψηλότερη απόδοση ελεύθερων ταμειακών ροών και risk premium διπλάσιο από αυτό των ΗΠΑ).

Καθοριστικό ρόλο στο ευρωπαϊκοί story παίζουν πολλές εξελίξεις, όπως τονίζει ο γαλλικός οίκος, από την ταχεία αύξηση των δημόσιων επενδύσεων (το τέλος του "χρυσού" κανόνα του φρένου χρέους στη Γερμανία), έως την καθοδική πίεση στους εταιρικούς φόρους και τις σημαντικές ιδιωτικές πρωτοβουλίες για την τόνωση των επενδύσεων σε ευρωπαϊκές μετοχές (η πρωτοβουλία Finance Europe).

Σε αυτό το πλαίσιο, η SocGen επισημαίνει τρία θέματα για την Ευρώπη

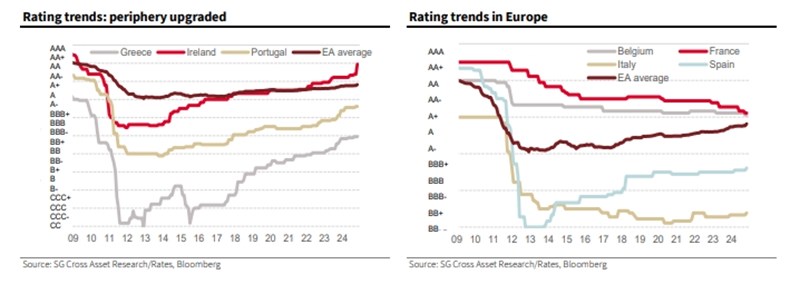

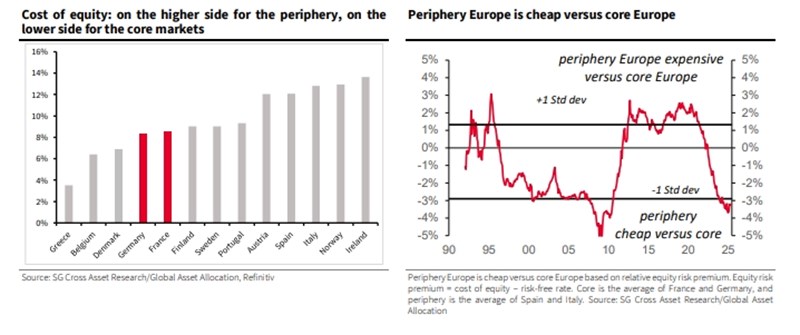

1) Περιφέρεια. Το play της περιφέρειας έναντι του πυρήνα αποτελεί βασικό trade για την SocGen από το καλοκαίρι του 2024. Πρόκειται για ένα θέμα που αφορά περιουσιακά στοιχεία σε διάφορους τομείς. Η Γερμανία βρίσκεται σε λειτουργία δημοσιονομικής επέκτασης. Η Γαλλία πρέπει να εφαρμόσει σχεδόν 1 ποσοστιαία μονάδα δημοσιονομικής σύσφιξης το 2026, σε ένα πλαίσιο όπου δεν υπάρχει πλειοψηφία στη Βουλή και ο δρόμος για την υιοθέτηση μιας τόσο σημαντικής δημοσιονομικής σύσφιξης είναι στενός. Παράλληλα υπάρχει κίνδυνος υποβάθμισης της αξιολόγησης της Γαλλίας το φθινόπωρο.

Την ίδια στιγμή, τονίζει ο οίκος, οι αγορές μετοχών της περιφέρειας – Ελλάδα, Ιρλανδία, Πορτογαλία - παρουσιάζουν υψηλότερες αναμενόμενες αποδόσεις και οι τάσεις κερδοφορίας ευθυγραμμίζονται με καλύτερες προοπτικές οικονομικής ανάπτυξης από ό,τι στις αγορές του πυρήνα, ενώ έχουν και σαφώς καλύτερες τάσεις όσον αφορά την αξιολόγησης τους από τους οίκους.

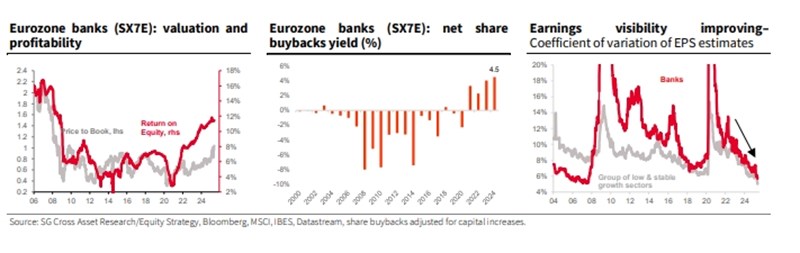

2) Τράπεζες. Η overweight στάση που τηρεί η SocGen στις τράπεζες της Ευρώπης συνάδει με την προτίμησή της για την περιφέρεια. Παρά το γεγονός ότι οι τράπεζες σημειώνουν από τις υψηλότερες αποδόσεις από την αρχή του έτους, η δυναμική παραμένει θετική. Οι αισιόδοξοι παράγοντες περιλαμβάνουν ένα παγκοσμίως μεταβαλλόμενο κανονιστικό πλαίσιο, τις αυξανόμενες αποδόσεις επαναγοράς μετοχών και τη μεγαλύτερη ορατότητα στα κέρδη.

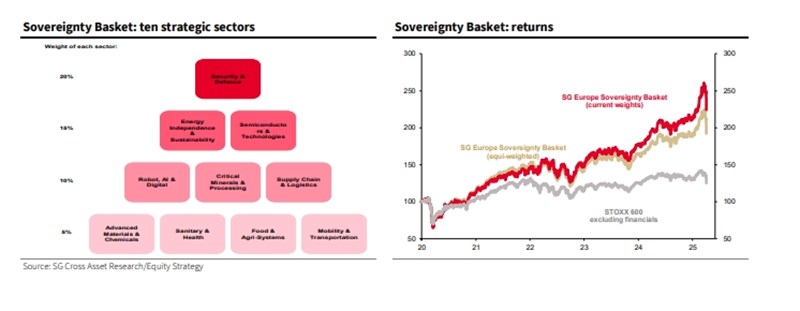

3) Άμυνα και sovereignty. Αυτό είναι το τρίτο θέμα, στο οποίο ποντάρει η SocGen λόγω και των τελευταίων εξελίξεων γύρω από τις προθέσεις κυβερνήσεων της Ευρώπης για αύξηση των αμυντικών δαπανών και των δαπανών για υποδομές και λόγω της ικανότητας, όπως τονίζει, της ηπείρου να λαμβάνει ανεξάρτητα αποφάσεις και να προστατεύει τα συμφέροντά της σε στρατηγικούς κλάδους, συμπεριλαμβανομένης της άμυνας.

Αναδυόμενες Αγορές

Τέλος, κατά τη SocGen, πλέον το περιβάλλον για επενδύσεις στις αναδυόμενες αγορές γίνεται όλο και πιο ελκυστικό Τα άστρα είναι ευθυγραμμισμένα για την καλή απόδοση των assets των αναδυόμενων αγορών, όπως τονίζει. Στον τομέα των μετοχών, παρατηρεί ότι οι ροές χαρτοφυλακίου έχουν γίνει θετικές στις μετοχές κάτι το οποίο αποδίδεται στο μεταβαλλόμενο κλίμα μεταξύ των ξένων επενδυτών σε ένα πιο ευνοϊκό περιβάλλον για τους δασμούς και την παγκόσμια ανάπτυξη.