Του John S. Tobey

Στα τέλη της δεκαετίας του 1960, οι πωλήσεις και τα κέρδη των εταιρειών αυξάνονταν και οι μετοχές είχαν πάρει την ανιούσα. Το ίδιο, όμως, συνέβαινε και με τον πληθωρισμό. Κανείς δεν είχε σταθμίσει τη συρρίκνωση της αξίας του δολαρίου. Και η ιστορία επαναλαμβάνεται...

Δεν γίνεται να κερδίσετε, αν δεν νικήσετε τον πληθωρισμό

Σε περιόδους υψηλού πληθωρισμού, το χρηματοπιστωτικό σύστημα κολυμπάει κόντρα στο ρεύμα. Τους τελευταίους 18 μήνες από την κορύφωση της χρηματιστηριακής αγοράς, ο πληθωρισμός έτρεχε με 8% (με βάση τον δείκτη τιμών καταναλωτή). Εν ολίγοις, για να ανακτήσει το υψηλό του Δεκεμβρίου 2021, η χρηματιστηριακή αγορά πρέπει να σκαρφαλώσει κατά 8%. Αντ' αυτού, η Wall εξακολουθεί να βρίσκεται πολύ κάτω από αυτό το επίπεδο.

Ακολουθούν πέντε γραφήματα που δείχνουν ότι η υποαπόδοση είναι ευρέως διαδεδομένη – και είναι από κακή έως πολύ κακή.

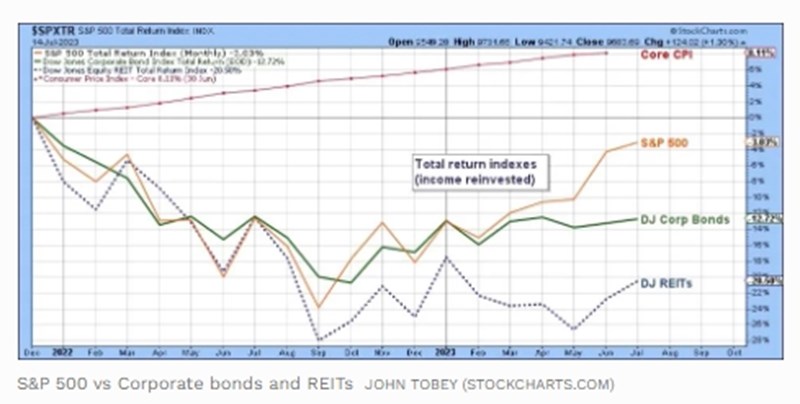

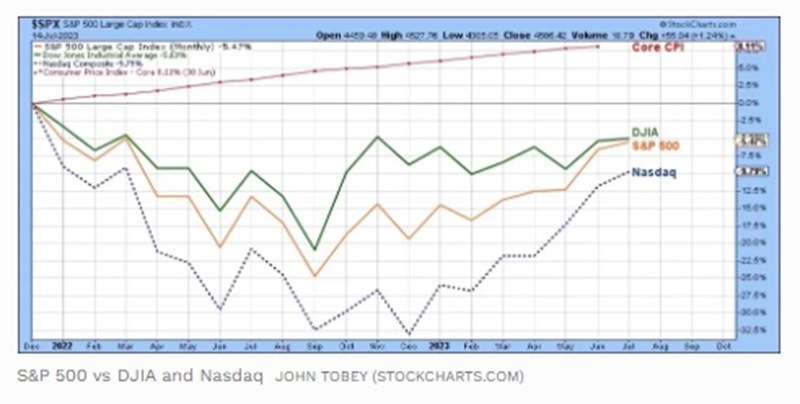

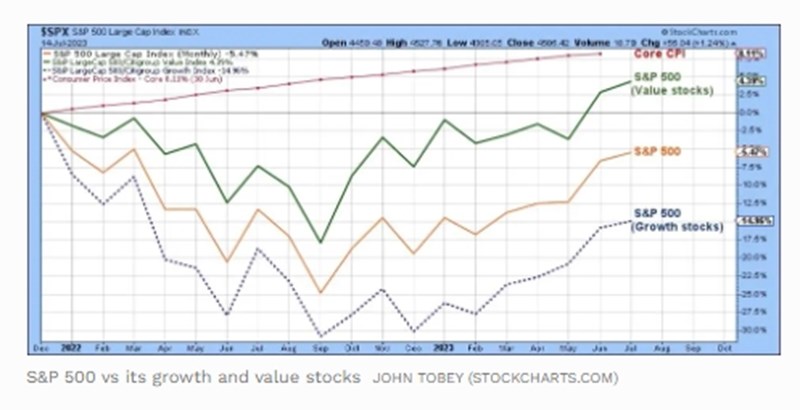

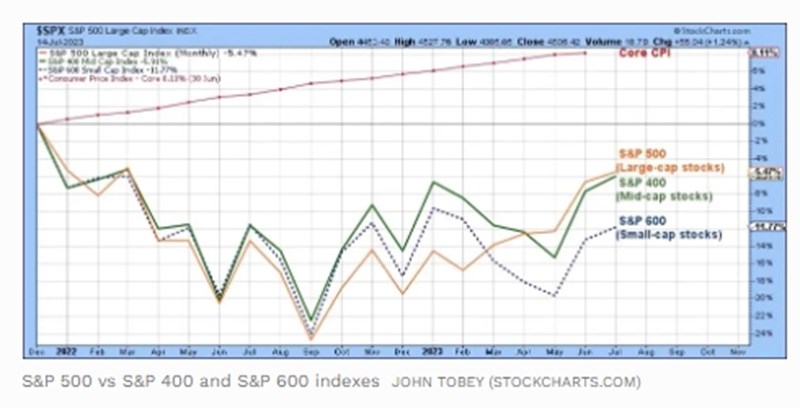

* Σημείωση: Αντί να προσαρμοστούν ο δείκτης και οι τιμές των μετοχών στον πληθωρισμό, το επίπεδο του Δεκεμβρίου 2021 (0%) "ψήλωσε" σύμφωνα με τον πληθωρισμό. (Αυτή είναι η επάνω κόκκινη γραμμή).

1. Ο S&P 500 έναντι της αγοράς ομολόγων και των REITs (όλα τα αποτελέσματα περιλαμβάνουν τα έσοδα που έχουν επανεπενδυθεί)

2. Οι τρεις κύριοι δείκτες της Wall Street (οι επιδόσεις αυτών των δεικτών, καθώς και των επόμενων, δεν περιλαμβάνουν τις πληρωμές μερισμάτων)

3. Ο S&P 500 σε σύγκριση με τις μετοχές ανάπτυξης και τις μετοχές αξίας

4. Ο S&P 500 έναντι του S&P 400 (midcaps) και του S&P 600 (smallcaps)

5. Οι δημοφιλείς μετοχές FAANG

Συμπέρασμα: Δεν υπάρχει ακόμη "νέα" bull market

Μπορεί η χρηματιστηριακή αγορά να έχει ενισχυθεί πρόσφατα, ωστόσο εταιρείες και επενδυτές συνεχίζουν να δραστηριοποιούνται σε ένα πληθωριστικό περιβάλλον.

Οι επιχειρήσεις δίνουν μάχη για να ελέγξουν το κόστος και να αυξήσουν τις τιμές πώλησης ώστε να παράγουν μεγαλύτερο ή, έστω, να αποκτήσουν σταθερότητα. Από χρηματοοικονομικής πλευράς, τα υψηλότερα επιτόκια σημαίνουν ότι πολλές εταιρείες είναι αντιμέτωπες με δάνεια χαμηλών επιτοκίων που λήγουν στο εγγύς μέλλον.

Όσον αφορά τις αποτιμήσεις των μετοχών, τα υψηλότερα επιτόκια διευρύνουν αρνητικά την προεξόφληση μιας μελλοντικής οικονομικής ανάπτυξης.

Επιπλέον, τα υψηλότερα επιτόκια έχουν δημιουργήσει ελκυστικές εναλλακτικές λύσεις έναντι μετοχών και άλλων επενδύσεων με ρίσκο. Με τις αναμνήσεις που δημιούργησε η Fed για 0% εισόδημα από ασφαλείς βραχυπρόθεσμους τίτλους και κεφάλαια της χρηματαγοράς, τα σημερινά επίπεδα του +5% είναι άκρως επιθυμητά για τους επενδυτές. Πλέον δεν χρειάζεται η απειλή ενός ανεπιθύμητου κινδύνου για ένα εξασφαλίσει ένα πενιχρό εισόδημα.