Του John Dobosz

Είτε είστε νέος στον χώρο των επενδύσεων είτε βετεράνος των χρηματιστηρίων, ίσως έχετε ακούσει για τη θεωρία της αποτελεσματικής αγοράς, η οποία υποστηρίζει ότι όλες οι δημόσιες και ιδιωτικές πληροφορίες έχουν ήδη ενσωματωθεί στην τιμή μιας μετοχής και δεν υπάρχει περιθώριο συσσώρευσης υπερκέρδους. Ακούγεται ως λογική υπόθεση, αλλά για λόγους ακριβείας, πρέπει να σημειωθεί ότι ορισμένοι επενδυτές έχουν καλύτερο ιστορικό από άλλους, γεγονός που τους καθιστά παραδείγματα προς μίμηση από άλλους επενδυτές. Εξάλλου, η ικανότητα παίζει ρόλο.

Για αυτούς που ενδιαφέρονται για επιτυχημένες μακροπρόθεσμες επενδύσεις, το μέγεθος των μετοχών προφανώς μετράει. Μελέτες των Eugene Fama και Kenneth French στο Πανεπιστήμιο του Σικάγο δείχνουν ότι οι μικρότερες μετοχές παράγουν υψηλότερες αποδόσεις μακροπρόθεσμα, ακόμη και αν φέρουν υψηλότερο κίνδυνο και μεταβλητότητα βραχυπρόθεσμα. Στον πραγματικό κόσμο το γεγονός αυτό επιβεβαιώνει η έρευνα του Roger Ibbotson σχετικά με τις αποδόσεις της αμερικανικής χρηματιστηριακής αγοράς που πηγαίνει πίσω στο 1926 και δείχνει ότι οι μετοχές μεγάλης κεφαλαιοποίησης έχουν ετήσιες αποδόσεις 10% τα τελευταία 97 χρόνια, έναντι 12% για τις μετοχές μικρότερου μεγέθους.

Οι μετοχές μεγαλύτερης κεφαλαιοποίησης απέφεραν τα μεγαλύτερα κέρδη το 2023, αλλά από τις απαρχές του 21ού αιώνα, το sweet spot των μετοχών ήταν ακριβώς στη μέση της αγοράς. Οι midcaps έχουν συνολική κεφαλαιοποίηση μεταξύ 2 και 10 δισ. δολαρίων. Από τις 12 Ιουλίου 2000 έως τις 12 Ιουλίου 2023, ο δείκτης S&P Midcap 400 έχει αποδώσει 547%, ξεπερνώντας τη συνολική απόδοση 358% του S&P 500 μεγάλης. Ο Russell 2000 Small Cap Index, ένας δημοφιλής υποδείκτης για μετοχές με χρηματιστηριακή αξία κάτω των 2 εκατομμυρίων δολαρίων, απέδωσε 380% τα τελευταία 23 χρόνια.

Αν εστιάσουμε στην πολύ πρόσφατη ιστορία, οι μετοχές μεσαίας κεφαλαιοποίησης κυριαρχούν από τις αρχές Ιουνίου. Ο S&P Midcap 400 έχει ενισχυθεί κατά 11,7% έναντι ανόδου 7,1% για τον S&P 500 και 10,7% για τον Russell 2000.

Με τις μετοχές μεσαίας κεφαλαιοποίησης να υπεραποδίδουν και τους δισεκατομμυριούχους επενδυτές να δείχνουν πως έχουν το know-how για να νικήσουν την αγορά, προκύπτουν κάποιες προτάσεις για μετοχές με εντυπωσιακές αποδόσεις. Αν είστε φίλος των εισοδημάτων από μερίσματα, δεν θα απογοητευτείτε. Ακολούθως παρατίθενται έξι μετοχές μεσαίας κεφαλαιοποίησης που δίνουν μέρισμα και στις οποίες αρκετοί δισεκατομμυριούχοι έχουν σημαντική και διαρκή συμμετοχή σύμφωνα με τα πρόσφατα έγγραφα που έχουν κατατεθεί στην αμερικανική Επιτροπή Κεφαλαιαγορά. Η μέση μερισματική τους απόδοση είναι στο 3,7%.

Lancaster Colony (LANC)

Χρηματιστηριακή αξία: 5,2 δισ. δολάρια

Μερισματική απόδοση: 1,8%

Δισεκατομμυριούχοι – κάτοχοι μετοχών. Ken Griffin: Ιδρυτής και διευθύνων σύμβουλος της Citadel, Ken Fisher: Ιδρυτής και εκτελεστικός πρόεδρος της Fisher Investments, Ray Dalio: Ιδρυτής, συμπρόεδρος της Bridgewater Associates, Jim Simons: Ιδρυτής της Renaissance Technologies, Israel Englander: Πρόεδρος, διευθύνων σύμβουλος της Millennium, Clifford Asness: Ιδρυτής της AQR Capital Management.

Παρά την αβέβαιη οικονομική κατάσταση, οι προοπτικές είναι περίφημες για την Lancaster Colony, με έδρα το Westerville του Οχάιο. Η εταιρεία παράγει ειδικά προϊόντα τροφίμων, όπως κατεψυγμένα ψωμιά και κρουτόν Texas Toast, καθώς και σάλτσες και ντιπ για σαλάτες που διατηρούνται στο ψυγείο και στο ράφι. Η Lancaster Colony πραγματοποιεί το 55% των πωλήσεών της μέσω λιανικής και το 45% μέσω συμφωνιών foodservice με εστιατόρια όπως τα Chick-fil-A και Arby's. Πωλεί επίσης συσκευασμένες σάλτσες από τις πιο πάνω μάρκες σε παντοπωλεία, καθώς της Buffalo Wild Wings.

Ο πληθωρισμός που επηρέασε την τιμή των πρώτων υλών και συσκευασιών καθώς και τα μεταφορικά έξοδα ήταν πρόβλημα, αλλά η εταιρεία κατάφερε να αντεπεξέλθει αυξάνοντας τις τιμές. Οι πωλήσεις λιανικής ενισχύθηκαν κατά 5,6% το δ’ τρίμηνο του 2022, ενώ τα έσοδα από την εστίαση είδαν άνοδο 19,2% στα 258,8 εκατ. δολάρια. Το 2023, ο τζίρος αναμένεται να σκαρφαλώσει κατά 8,7% στα 1,82 δισ. δολάρια και τα κέρδη να προσθέσουν 2,3% στα 5,34 δολάρια ανά μετοχή.

Οι υψηλότερες πωλήσεις και τα κέρδη επιτρέπουν στη Lancaster Colony να διατηρήσει τον ρυθμό αύξησης του μερίσματος σε βάση τριμήνου, το οποίο αυξάνεται κατά 9,1% ετησίως από το 2017. Η εταιρεία, η οποία δεν έχει χρέη και διαθέτει 95,5 εκατ. δολάρια σε μετρητά, αυξάνει το ετήσιο μέρισμα της εδώ και 60 χρόνια.

Werner Enterprises (WERN)

Χρηματιστηριακή αξία: 2,8 δισ. δολάρια

Μερισματική απόδοση: 1,3%

Δισεκατομμυριούχοι – κάτοχοι μετοχών. Ray Dalio: Bridgewater Associates, Israel Englander: Millennium, Clifford Asness: AQR Capital Management, Steven Cohen: Ιδρυτής, διευθύνων σύμβουλος, πρόεδρος της Point72.

Καθώς η οικονομία παρέμεινε ισχυρή, οι μεταφορικές με στόλο φορτηγών επωφελήθηκαν από τις υψηλότερες τιμές για τη μεταφορά εμπορευμάτων. Η μείωση του κόστους των καυσίμων τούς έδωσε επίσης ώθηση το 2022. Η Werner Enterprises, με έδρα την Ομάχα της Νεμπράσκα, ιδρύθηκε το 1956 και σήμερα είναι μία από τις πέντε μεγαλύτερες εταιρείες φορτηγών και logistics σε εθνικό επίπεδο, διαθέτοντας περισσότερα από 8.000 φορτηγά, 24.000 τρέιλερ και 13.000 υπαλλήλους. Το 2022 η Werner κατέγραψε έσοδα ύψους 3,29 δισ. δολαρίων, αυξημένα κατά 20% σε σχέση με το 2021, και τα λειτουργικά κέρδη αυξήθηκαν κατά 5% στα 323,1 εκατ. δολάρια.

Η Werner συνεχίζει να αυξάνει τον στόλο και το αποτύπωμά της μέσω εξαγορών. Τον περασμένο Νοέμβριο, εξαγόρασε τη μεταφορική ReedTMS Logistics, με έδρα την Τάμπα της Φλόριντα, ενώ τον Οκτώβριο είχε αποκτήσει την Baylor Trucking στην Ιντιάνα, προσθέτοντας 200 φορτηγά και 980 τρέιλερ στις ανατολικές ΗΠΑ.

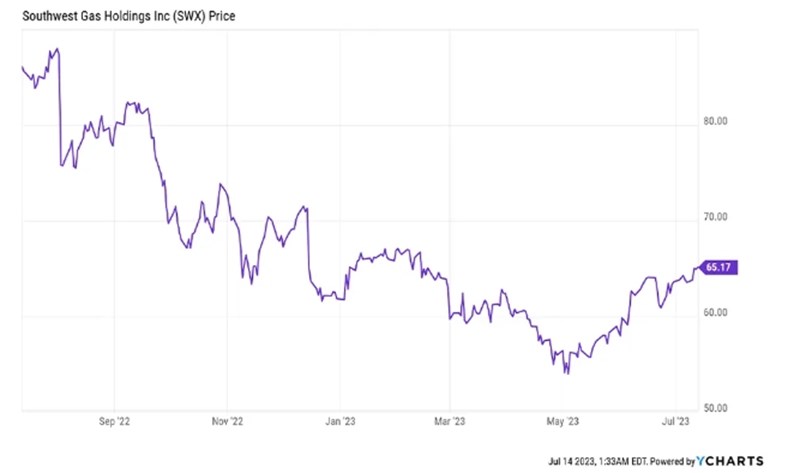

Southwest Gas Holdings (SWX)

Χρηματιστηριακή αξία: 4,6 δισ. δολάρια

Μερισματική απόδοση: 3,8%

Δισεκατομμυριούχοι – κάτοχοι μετοχών. Carl Icahn: Ιδρυτής και πρόεδρος της Icahn Enterprises, Ken Griffin: Citadel, Steven Cohen: Point72, Mario Gabelli: Πρόεδρος και διευθύνων σύμβουλος της GAMCO Investors, Israel Englander: Millennium.

Υπάρχουν επιτυχημένοι δισεκατομμυριούχοι επενδυτές, όπως ο Warren Buffett, που λειτουργούν ως εξής: βάζουν κεφάλαια σε εταιρείες που αναπτύσσονται και έχουν ικανή διοίκηση και εκείνοι απολαμβάνουν τα οφέλη της κατοχής ενός ποσοστού της εταιρείας. Άλλοι προτιμούν μια πιο μαχητική προσέγγιση, αγοράζοντας μετοχές για να αποκτήσουν επιρροή στην εταιρική διακυβέρνηση με στόχο να ανατρέψουν το status quo και τελικά να ξεκλειδώσουν την αξία των μετόχων. Ίσως το καλύτερο παράδειγμα ακτιβιστή μετόχου να είναι ο Carl Icahn, ο οποίος εδώ και πάνω από 4 δεκαετίες αγοράζει μεγάλα μερίδια σε εταιρείες και αγωνίζεται να επιφέρει αλλαγές.

Ένα από τα τωρινά project του Icahn είναι η Southwest Gas Holdings. Η εταιρεία, με έδρα το Λας Βέγκας, είναι κατά βάση μια εταιρεία κοινής ωφέλειας φυσικού αερίου, η οποία παρέχει υπηρεσίες σε 2 εκατ. οικιακούς και εταιρικούς πελάτες στη Νεβάδα, στην Αριζόνα και στην Καλιφόρνια. Η διανομή φυσικού αερίου τής απέφερε τα περισσότερα έσοδα μέχρι το 2018, όταν την πρωτοκαθεδρία πήρε η θυγατρική της, Centuri, η οποία σκάβει τάφρους, συντηρεί αλλά και επισκευάζει αγωγούς για εταιρείες κοινής ωφέλειας στις ΗΠΑ και στον Καναδά.

Τον Δεκέμβριο του 2021, η Southwest Gas ολοκλήρωσε τη συμφωνία της για την εξαγορά του συστήματος αγωγών Dominion Energy Questar Pipeline στη Γιούτα, το Γουαϊόμινγκ και το Κολοράντο, το οποίο μετονομάστηκε σε MoutainWest.

Το MountainWest έκανε τον Icahn να ασχοληθεί με τη Southwest Gas τον Οκτώβριο του 2021: άρχισε να αυξάνει το μερίδιό του και να εγκαλεί τη διοίκηση για "ανικανότητα και ανεντιμότητα". Ξεκίνησε με μια προσφορά 75 δολάρια ανά μετοχή και τελικά την ανέβασε στα 82,50 δολάρια τον περασμένο Μάιο. Ο Icahn σχεδόν πενταπλασίασε την αρχική του ιδιοκτησία μέχρι τον περασμένο Ιούνιο, και στο τελευταίο έτος απέκτησε άλλα 5,75 εκατομμύρια μετοχές φτάνοντας τα 10,85 εκατ. μετοχών, ή ποσοστό 15,2% των μετοχών που βρίσκονται σε κυκλοφορία.

Η εταιρεία τελικά εκποίησε το τμήμα του αγωγού, πουλώντας το στην Williams Cos. τον περασμένο Δεκέμβριο. Ο Icahn κατάφερε να απομακρύνει τον διευθύνοντα σύμβουλο και να κερδίσει τέσσερις θέσεις για δικούς του στο διοικητικό συμβούλιο.

Ο Icahn απολαμβάνει μια σταθερή ροή εσόδων από μερίσματα. Η εταιρεία αύξησε το μέρισμά της κατά 8,4% ετησίως τα τελευταία 10 χρόνια και το μέρισμα στο τρίμηνο που διανύουμε κυμαίνεται στο 3,3%.

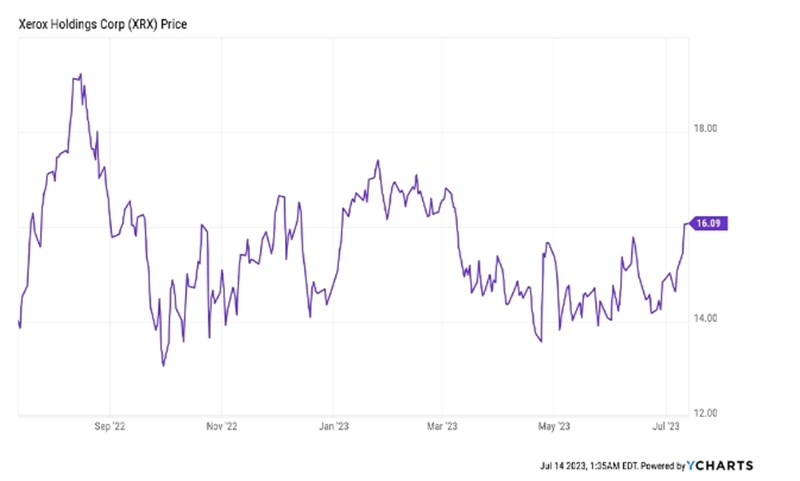

Xerox Holdings (XRX)

Χρηματιστηριακή αξία: 2,5 δισ. δολάρια

Μερισματική απόδοση: 6,2%

Δισεκατομμυριούχοι – κάτοχοι μετοχών. Carl Icahn: Icahn Enterprises, Ken Fisher: Fisher Investments, Ken Griffin: Citadel, Steven Cohen: Point72, Ray Dalio: Bridgewater Associates, Jim Simons: Renaissance Technologies, Israel Englander: Millennium, Clifford Asness: AQR Capital Management.

Στον 20ό αιώνα, δύο από τις πιο επιτυχημένες εταιρείες του κόσμου είχαν την έδρα τους στο Ρότσεστερ της Νέας Υόρκης και ασχολούνταν με την αποτύπωση εικόνων στο χαρτί. Η Eastman Kodak κυριάρχησε στον τομέα της φωτογραφίας, εφηύρε την ψηφιακή φωτογραφία, αλλά απέτυχε να κάνει τη μετάβαση από το φιλμ στο πυρίτιο. Η εταιρεία κατέθεσε αίτηση πτώχευσης το 2012. Στο μεταξύ, στην άλλη άκρη της πόλης, από το 1906 η Haloid Photographic Company ήταν η κυρίαρχος της αγοράς στο φωτογραφικό χαρτί και εξοπλισμό, ενώ το 1961 μετονομάστηκε σε Xerox, αφού η εταιρεία πρωτοστάτησε με φωτοτυπικό μηχάνημα απλού χαρτιού. Η Xerox ανέπτυξε πολλά από τα χαρακτηριστικά που συναντάμε στους σύγχρονους υπολογιστές, αλλά ποτέ δεν εκμεταλλεύτηκε η ίδια εμπορικά αυτές τις καινοτομίες.

Σήμερα η Xerox έχει την έδρα της στο Νόργουοκ του Κονέκτικατ και, μετά την πώληση της θυγατρικής της Conduent, η οποία παρέχει συμβουλευτικές υπηρεσίες σε επιχειρήσεις, το 2017, επικεντρώνεται πλήρως στην εξυπηρέτηση μεγάλων οργανισμών με εξοπλισμό και υπηρεσίες φωτοαντιγράφων και εκτύπωσης. Το 57% των εσόδων της εταιρείας προέρχονται από τις ΗΠΑ, το 29% από την Ευρώπη και το 14% από τον υπόλοιπο κόσμο. Τα έσοδα φέτος αναμένεται να αυξηθούν κατά 1% στα 7,1 δισ. δολάρια, αλλά τα κέρδη προβλέπεται να μειωθούν κατά 26% στα 1,12 δολάρια ανά μετοχή.

Οι ελεύθερες ταμειακές ροές κατά τους τελευταίους 12 μήνες ανέρχονται σε 1,29 δολάρια ανά μετοχή, ποσό που επαρκεί για να συνεχίσει η Xerox να καταβάλλει τριμηνιαίο μέρισμα 0,25 δολαρίων ανά μετοχή. Το μέρισμα δεν έχει αυξηθεί τα τελευταία πέντε χρόνια, αλλά δίνει στη μετοχή μια γενναία μερισματική απόδοση που υπερβαίνει το 6%.

Με ποσοστό 22%, ο μεγαλύτερος μέτοχος της εταιρείας είναι η Icahn Associates Holding, με τον επικεφαλής Carl Icahn να ασχολείται με τη Xerox από το 2015. Ο Icahn έχει διαδραματίσει σημαντικό ρόλο στη διαμόρφωση της εταιρικής διακυβέρνησης της Xerox, με τον διορισμό συγκεκριμένων μελών στο ΔΣ αλλά και την αντικατάσταση του CEO το 2018. Από το 2020, ο Icahn έχει εντείνει τις αγορές μετοχών της Xerox, με πιο πρόσφατη την προσωπική αγορά μετοχών αξίας 36,3 εκατ. δολαρίων τον Απρίλιο.

Phillips Edison (PECO)

Χρηματιστηριακή αξία: 3,9 δισ. δολάρια

Μερισματική απόδοση: 3,3%

Δισεκατομμυριούχοι – κάτοχοι μετοχών. Israel Englander: Millennium, Steven Cohen: Point72, Jim Simons: Renaissance Technologies, Clifford Asness: AQR Capital Management, Ken Fisher: Fisher Investments, Ken Griffin: Citadel.

Οι μετοχές των εταιρειών επενδύσεων σε ακίνητη περιουσία (REITs) είναι ιδανικοί τίτλοι για επενδυτές που προσανατολίζονται στο εισόδημα και για όποιον ενδιαφέρεται για τη δημιουργία μακροπρόθεσμης συνολικής απόδοσης από τα μερίσματα και τη δυνατότητα να αυξήσει το κεφάλαιό του. Η Phillips Edison (PECO) είναι μια μεσαίας κεφαλαιοποίησης REIT από το Σινσινάτι του Οχάιο που εστιάζει στην ιδιοκτησία εμπορικών κέντρων.

Η επιχείρηση ακινήτων ιδρύθηκε το 1991 από τους Jeffrey Edison και Michael Phillips. Ο Edison είναι και σήμερα πρόεδρος και διευθύνων σύμβουλος της Phillips Edison, η οποία εισήχθη στο χρηματιστήριο τον Ιούλιο του 2021, και ο ίδιος κατέχει 335.000 από τις 117,3 εκατομμύρια μετοχές που βρίσκονται σε κυκλοφορία.

Η PECO κατέχει και διαχειρίζεται ένα χαρτοφυλάκιο αξίας 6,2 δισ. δολαρίων με 291 εμπορικά κέντρα με παντοπωλεία, τα οποία βρίσκονται στη Φλόριντα, στην ανατολική ακτή, στις μεσοδυτικές πολιτείες και κατά μήκος της ακτής του Ειρηνικού. Οι κορυφαίοι ενοικιαστές ως ποσοστό επί των συνολικών εσόδων είναι οι Kroger (6,2%), Publix (5,8%), Albertsons (4,1%), Koninklijke Ahold Delhaize N.V. (3,9%) και Walmart (2%). Τα έσοδα φέτος αναμένεται να αυξηθούν κατά 6,6% στα 597,5 εκατ. δολάρια, με τα κεφάλαια από τις δραστηριότητες να αυξάνονται κατά 6% στα 2,28 δολάρια ανά μετοχή.

Τους τελευταίους 12 μήνες, η Phillips Edison είχε ελεύθερες ταμειακές ροές ύψους 1,40 δολαρίων ανά μετοχή, αρκετά πάνω από τα 1,12 δολάρια ανά μετοχή σε ετήσια μερίσματα, τα οποία καταβάλλονται μηνιαίως στην τρέχουσα τιμή των 0,0933 δολαρίων, που δίνει μερισματική απόδοση 3,3%. Η αύξηση των μερισμάτων είναι επίσης ενθαρρυντική. Από τη δημόσια εγγραφή της πριν από δύο χρόνια, η PECO έχει αυξήσει το μηνιαίο μέρισμά της με ετήσιο ρυθμό 4,8%.

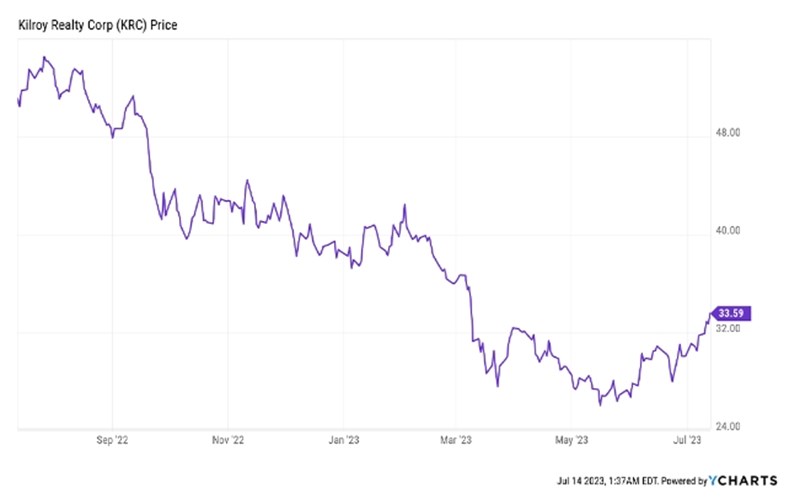

Kilroy Realty (KRC)

Χρηματιστηριακή αξία: 3,9 δισ. δολάρια

Μερισματική απόδοση: 6,6%

Δισεκατομμυριούχοι – κάτοχοι μετοχών. Bruce Flatt: διευθύνων σύμβουλος της Brookfield Asset Management, Howard Marks: συνιδρυτής της Oaktree Capital Management, Ken Griffin: Citadel, Ray Dalio: Bridgewater Associates, Jim Simons: Renaissance Technologies, Israel Englander: Millennium, Clifford Asness: AQR Capital Management.

Οι εργαζόμενοι εγκατέλειψαν μαζικά τα γραφεία κατά τη διάρκεια της πανδημίας για να εργαστούν από τις οικίες τους, αλλά οι εκτιμήσεις για την "εξαφάνιση" του γραφείου ως εργασιακού χώρου φαίνεται πως ήταν υπερβολικές. Μέχρι τον περασμένο Αύγουστο, το 52% των επαγγελματιών ανέφερε ότι εργάζεται στο γραφείο, ενώ πριν από δύο χρόνια ανέρχονταν στο 39%, σύμφωνα με έρευνα που πραγματοποιήθηκε με δείγμα 253.000 επαγγελματίες στο LinkedIn. Άλλο ένα 17% εργάζεται στο πλαίσιο μιας υβριδικής ρύθμισης που εξακολουθεί να απαιτεί τον χώρο του γραφείου. Μόλις το 29% εργαζόταν στο σπίτι, από 46% το 2020.

Αυτές οι τάσεις είναι καλές για την Kilroy Realty, μια εταιρεία επενδύσεων σε ακίνητα και μεγάλος παίκτης στους χώρους γραφείων στη δυτική ακτή που μισθώνονται από εταιρείες τεχνολογίας και βιοεπιστημών. Διαθέτει και διαχειρίζεται 55 ακίνητα στο Λος Άντζελες, στο Σαν Ντιέγκο, στο Σαν Φρανσίσκο, στο Σιάτλ και στο Όστιν του Τέξας. Ο κατάλογος των κορυφαίων ενοικιαστών της Kilroy μοιάζει με τον… NASDAQ, αφού περιλαμβάνει τις Amazon, Adobe, Netflix και Salesforce, με πολυετείς μισθώσεις.

Η Kilroy διαπραγματεύεται στις 7,4 φορές τα αναμενόμενα κεφάλαια από δραστηριότητες για το τρέχον έτος. Ο συντηρητικός ισολογισμός της Kilroy προσελκύει ανθρώπους όπως ο Howard Marks, ο οποίος έκανε την περιουσία του χάρη στα προβληματικά δάνεια και άρχισε να αγοράζει μετοχές της Kilroy στις αρχές του 2021.