Του John Navin

Οι δείκτες της αμερικανικής χρηματιστηριακής αγοράς έχουν επιστρέψει σε ακραία -ή πρακτικά ακραία- επίπεδα, γεγονός που υποδηλώνει ότι οι μετοχές βρίσκονται σε ανοδική "διάθεση". Οι δείκτες αυτοί τείνουν να επιβεβαιώνονται από τις "αναβαθμίσεις" των μετοχών τεχνολογίας που ανακοινώνουν τελευταία οι μεγάλες επενδυτικές τράπεζες. Οι νέες υψηλότερες τιμές-στόχοι είναι σημάδι για όσους μελετούν προσεκτικά τις αγορές.

Τέτοιοι δείκτες συχνά φαίνεται να πηγαίνουν κόντρα στους τίτλους των οικονομικών ειδήσεων και αυτό είναι που τους καθιστά σημαντικούς. Έχουν απορροφήσει το αρνητικό κλίμα όταν φτάνουν σε τέτοια επίπεδα και το να αψηφήσουμε τις ενδείξεις τους δεν είναι σοφό. Ας δούμε τα ακόλουθα γραφήματα.

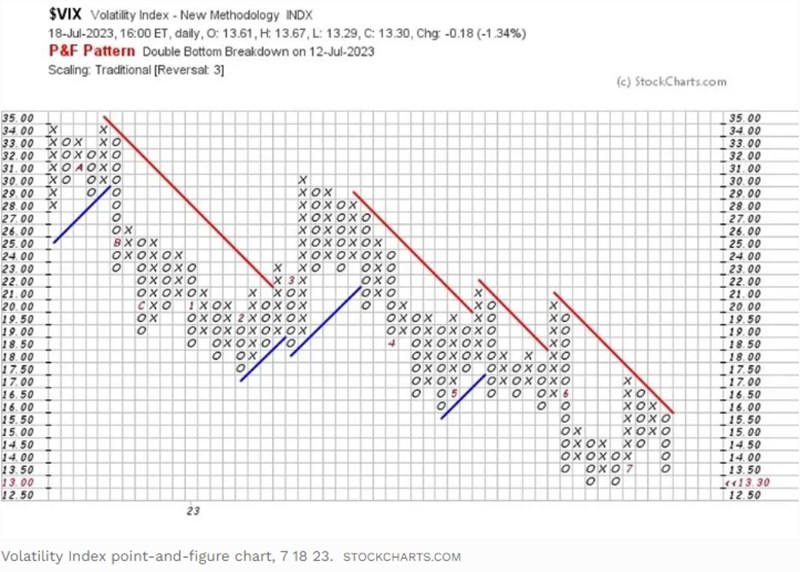

Δείκτης μεταβλητότητας

Γνωστός και ως "δείκτης φόβου", αφού παρουσιάζει ανοδικές τάσεις όταν οι επενδυτές -ανήσυχοι για κάποιο οικονομικό ή άλλο θέμα- αποφασίζουν να ξεφορτωθούν τις μετοχές τους.

Κινείται πτωτικά -όπως πρόσφατα- όταν οι επενδυτές αισθάνονται αρκετή ασφάλεια ώστε να συνεχίσουν να αγοράζουν μετοχές. Το γεγονός ότι ο πληθωρισμός φαίνεται να σταθεροποιείται εξηγεί πιθανώς το ιδιαίτερα χαμηλό επίπεδο όπου κυμαίνεται αυτή την περίοδο ο δείκτης - επίπεδο το οποίο συχνά συνδέεται με ένα ράλι της αγοράς.

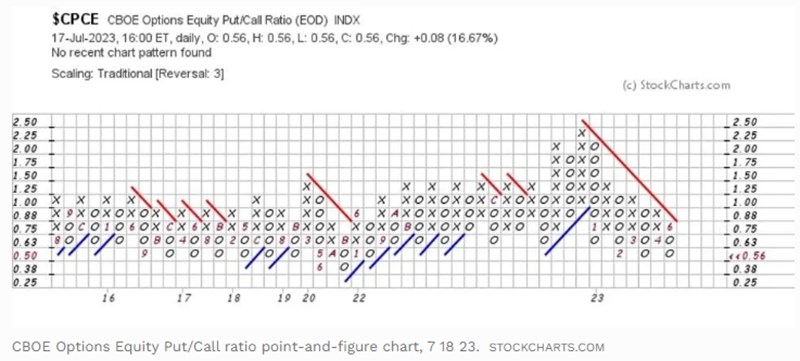

Δείκτης CBOE Equity Put/Call

Τα call options είναι στοιχήματα ότι οι τιμές των μετοχών θα αυξηθούν. Τα put options είναι στοιχήματα ότι η τιμή τους θα υποχωρήσει. Ο λόγος put/call options βρίσκεται σε πολύ χαμηλά επίπεδα, γεγονός που υποδηλώνει ότι οι επενδυτές αγοράζουν περισσότερα call options.

Εν ολίγοις, η γενική αίσθηση είναι ότι οι μετοχές θα συνεχίσουν ανοδικά και δεν υπάρχει λόγος ανησυχίας. Όπως και ο δείκτης μεταβλητότητας, όταν ο λόγος put/call options υποχωρεί σε τόσο χαμηλά επίπεδα σημαίνει ότι η χρηματιστηριακή αγορά έχει πιάσει ήδη πάτωμα ή βρίσκεται πολύ κοντά σε αυτό.

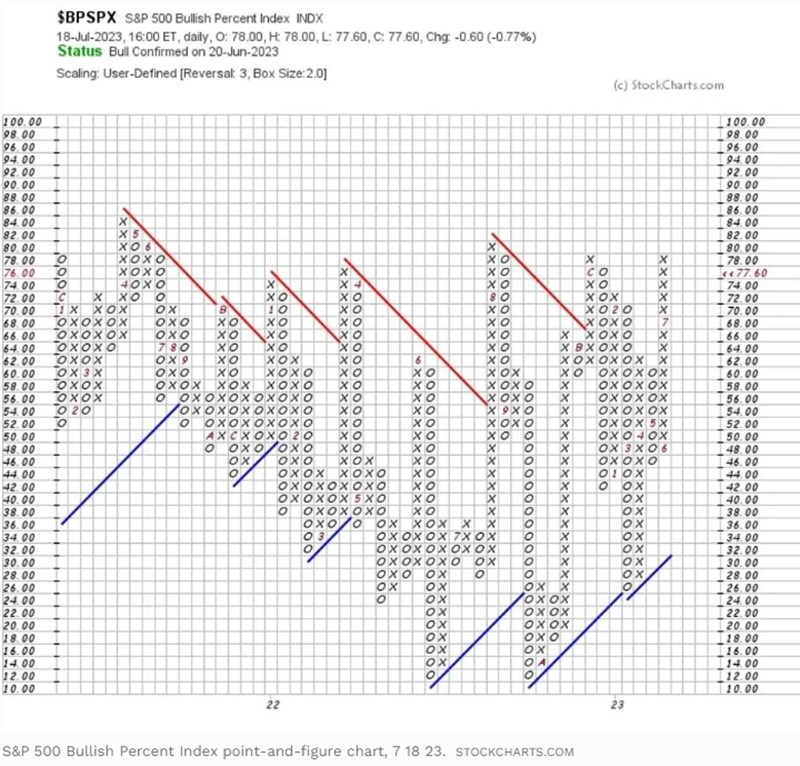

Bullish Percent Index του S&P 500

Το γράφημα δείχνει το ποσοστό των μετοχών σε bullish μοτίβo: το χαμηλότερο όριο του εύρους, που παρατηρήθηκε στα μέσα προς τα τέλη του 2022, είναι 12%. Το υψηλότερο όριο είναι το 82% στα μέσα του 2021. Αυτή τη στιγμή, βρίσκεται λίγο κάτω από το 80%, το προηγούμενο υψηλό για το 2023 και το 2022.

Το γεγονός ότι ο δείκτης βρίσκεται στο υψηλό όριο του εύρους υποδηλώνει ανοδική τάση που συνήθως συνδέεται με τα υψηλά της αγοράς. Ο εν λόγω δείκτης πρέπει να συνεξετάζεται με άλλους παράγοντες.

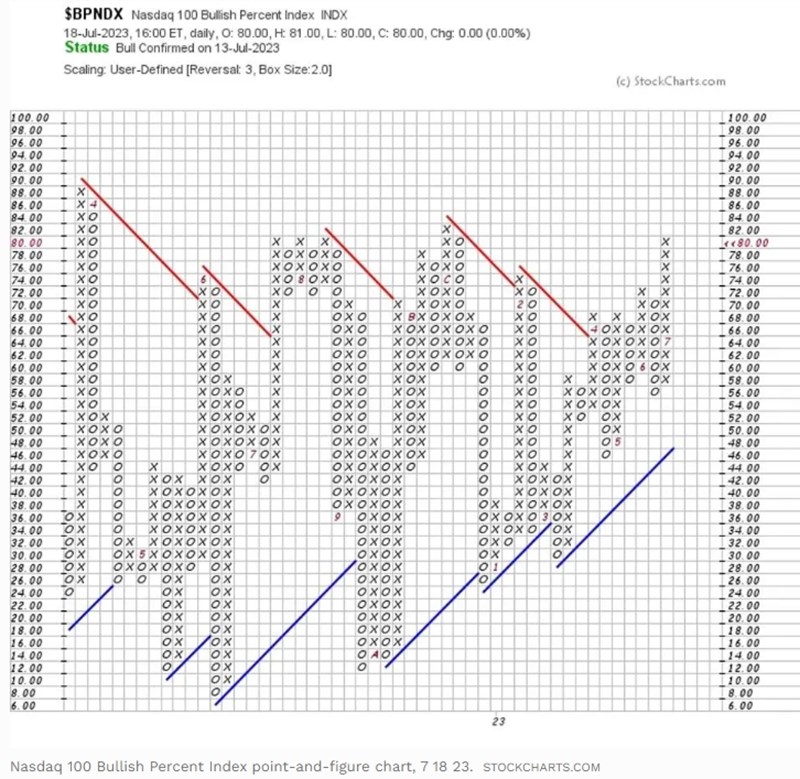

Bullish Percent Index του Nasdaq-100

Tο 80% των μετοχών του δείκτη με bullish μοτίβo, είναι στο υψηλό όριο του εύρους. Στα μέσα του 2022, το χαμηλό ήταν μόλις 10%, οπότε τα στοιχεία του Nasdaq-100, στο σύνολό τους, έχουν διανύσει πολύ δρόμο. Σίγουρα, αυτή η τιμή θα μπορούσε να γίνει πιο ακραία, δεδομένης της εξαιρετικής δύναμης του τεχνολογικού τομέα.

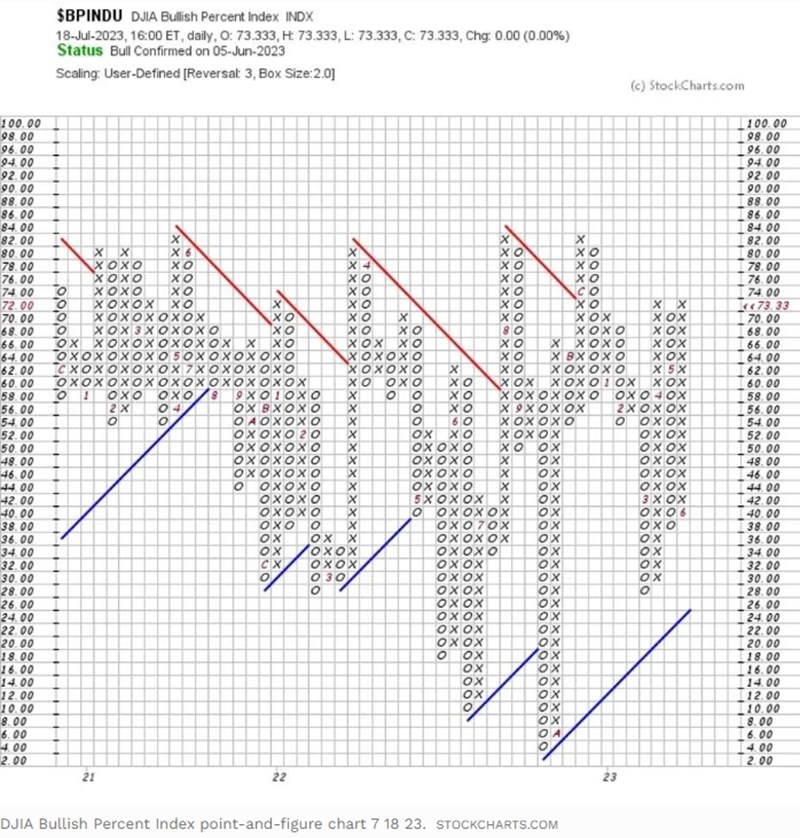

Bullish Percent Index του Dow Jones

Έχει σκαρφαλώσει στο πάνω όριο του εύρους, αλλά όχι με τη δυναμική των μετοχών του Nasdaq-100. Τα στοιχεία του Dow θα μπορούσαν να κινηθούν πιο ανοδικά στην λογική ότι "το ράλι διευρύνεται", αλλά αυτό μένει να φανεί.

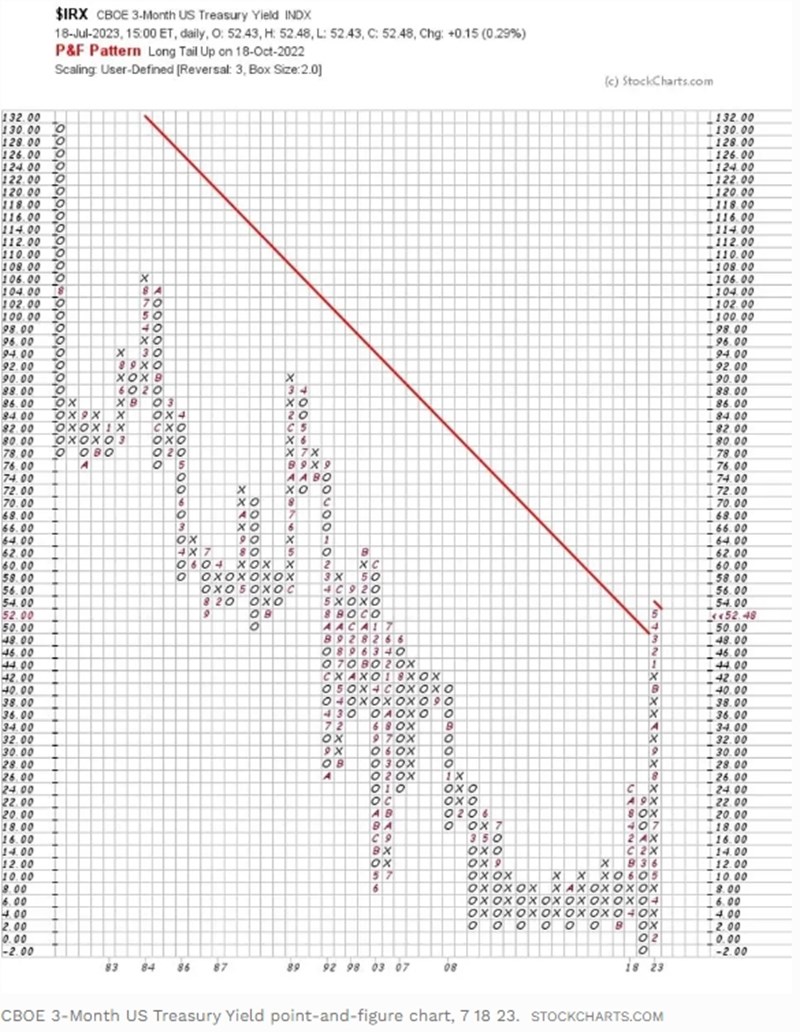

Δείκτης CBOE του τριμηνιαίου κρατικού ομολόγου

Δεν είναι δείκτης μετοχών, αλλά τα επίπεδα των επιτοκίων συνδέονται με την απόδοση των μετοχών. Το διάγραμμα δείχνει μονάδες βάσης: η απόδοση βρίσκεται στο 5,248% και έχει διασπαστεί πάνω από το μακροπρόθεσμο πτωτικό όριο. Για να είναι bullish στις χρηματιστηριακές αγορές, αυτή η απόδοση θα πρέπει εντέλει να "προσγειωθεί". Και ίσως αυτό γίνει.