Η Wall Street ποντάρει ότι ο κεντρικός τραπεζίτης Τζέι Πάουελ θα επιβεβαιώσει πως επίκεινται μειώσεις επιτοκίων κατά το ετήσιο συμπόσιο της Fed στο Τζάκσον Χολ του Ουαϊόμινγκ, αλλά με το ερώτημα να έχει αναβαθμιστεί από το "αν θα κάνουν ή δεν θα κάνουν μειώσεις" οι αξιωματούχοι της ομοσπονδιακής τράπεζας στο "πόσο προτίθενται να προχωρήσουν" οι επενδυτές ενδέχεται να μείνουν ανικανοποίητοι, σχολιάζει το Bloomberg.

"Εάν οι traders ακούσουν ότι έρχονται μειώσεις επιτοκίων, οι μετοχές θα αντιδράσουν θετικά", αναφέρει στο πρακτορείο ο Έρικ Μπέιλι, εκτελεστικός διευθυντής στη Steward Partners Global Advisory. "Αν δεν ακούσουν όμως εκείνο που θέλουν, αυτό θα πυροδοτήσει ένα μεγάλο ξεπούλημα".

Αυτή είναι η μεγάλη πρόκληση για τους διαχειριστές, οι οποίοι συνέρρευσαν εκ νέου μαζικά στις μετοχές των Big Tech οδηγώντας τον S&P 500 υψηλότερα. Επί του παρόντος οι αγορές τιμολογούν πλήρως την περικοπή των επιτοκίων της Fed τον Σεπτέμβριο (πιθανότητες 100%), αλλά όπως επισημαίνει το Bloomberg, ο Πάουελ δεν αποκλείεται να κρατήσει τα χείλη του σφραγισμένα επί του θέματος στην ομιλία του την Παρασκευή. Άλλωστε ταιριάζει στο προφίλ του μία επιφυλακτική προσέγγιση, χωρίς την ανάληψη δεσμεύσεων σχετικά με το πόσο μειωμένα θα είναι τα επιτόκια της Fed όταν ολοκληρώσει τον κύκλο χαλάρωσης νομισματικής πολιτικής.

Από την πλευρά του, ο Μπέιλι σχολιάζει ότι "οι αγορές είναι πεπεισμένες ότι οι μειώσεις επιτοκίων έρχονται άμεσα, οπότε θα ήταν μεγάλη έκπληξη αν ο Πάουελ δεν επιβεβαιώσει ότι αυτό είναι που θα ακολουθήσει".

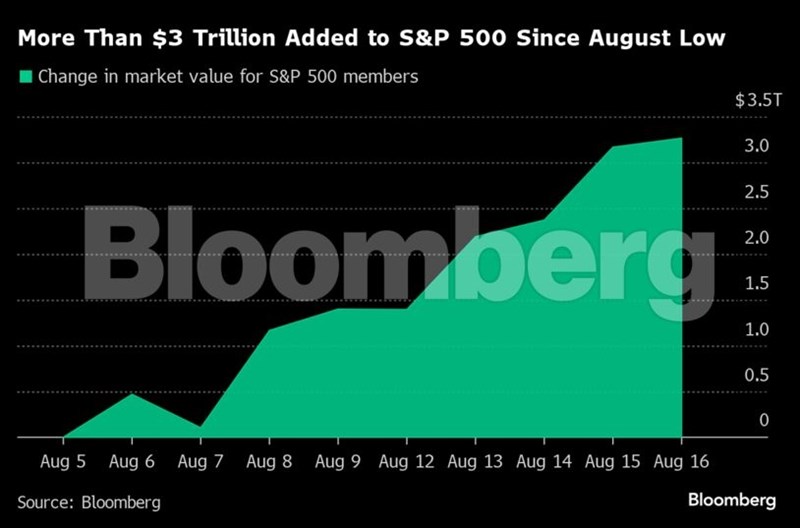

Μία τέτοια "έκπληξη" θα απειλούσε την πορεία του S&P 500 και την ξέφρενη ανάκαμψη, της τάξεως των 3,3 τρισεκατομμυριών δολαρίων, που τρέχει μετά το παγκόσμιο sell-off της 5ης Αυγούστου. Οι "ταύροι" επί του παρόντος έχουν επανακτήσει τον έλεγχο, με τον μεγάλο δείκτη της Wall Street να βρίσκεται σε σερί 7 ανοδικών συνεδριάσεων, ενώ οι επενδυτές μέχρι την περασμένη Τετάρτη είχαν τοποθετήσει 5,5 δισ. δολάρια στις αμερικανικές μετοχές, βάσει των στοιχειών της EPFR Global που επισημαίνει η Bank of America.

Αλλά κάποιοι επαγγελματίες της Wall Street προειδοποιούν τους επενδυτές να μην περιμένουν μεγάλη σαφήνεια από τον επικεφαλής της Fed.

"Κοιτάζοντας τις προηγούμενες ομιλίες στο Τζάκσον Χολ, δεν είναι πιθανό να λάβουμε πολύ συγκεκριμένα σχόλια από τον Πάουελ", αναφέρει ο Τομ Χέινλιν της US Bank.

Σύμφωνα με τον Μπιλ Ντάντλεϊ, πρώην επικεφαλής της Fed Νέας Υόρκης, ο διοικητής της ομοσπονδιακής τράπεζας πιθανώς θα δώσει σήμα ότι η αυστηρή νομισματική πολιτική δεν είναι πλέον απαιτούμενη, αλλά ο ίδιος δεν περιμένει από τον Πάουελ να προσδιορίσει και το μέγεθος της πρώτης μείωσης επιτοκίων. Ειδικά εφόσον μεσολαβεί μία νέα έκθεση για τις θέσεις εργασίας στις ΗΠΑ στις 6 Σεπτεμβρίου, με την επόμενη απόφαση της Fed να είναι προγραμματισμένη για τις 18 Σεπτεμβρίου.

"Ο τόνος του θα είναι ζωτικής σημασίας", σύμφωνα με την Στέφανι Λάνγκ της Homrich Berg. "Αν σοκάρει τις αγορές με έναν επιθετικό τόνο (hawkish), οι μετοχές θα αντιδράσουν αρνητικά".

Επί του παρόντος, όπως προαναφέρθηκε, οι αγορές θεωρούν δεδομένη τη μείωση των επιτοκίων της Fed στη συνεδρίαση του Σεπτεμβρίου, αλλά δεν είναι βέβαιο και το μέγεθός της. Και με αρκετούς αξιωματούχους να είναι προγραμματισμένο να μιλήσουν τις επόμενες ημέρες, αυξάνεται η σημασία και της ομιλίας Πάουελ. Αυτός άλλωστε είναι ο λόγος που τα options δείχνουν μεταβολή 1% του S&P 500 προς οποιαδήποτε κατεύθυνση, ανοδική η πτωτική, την Παρασκευή, σύμφωνα με τη Citigroup.

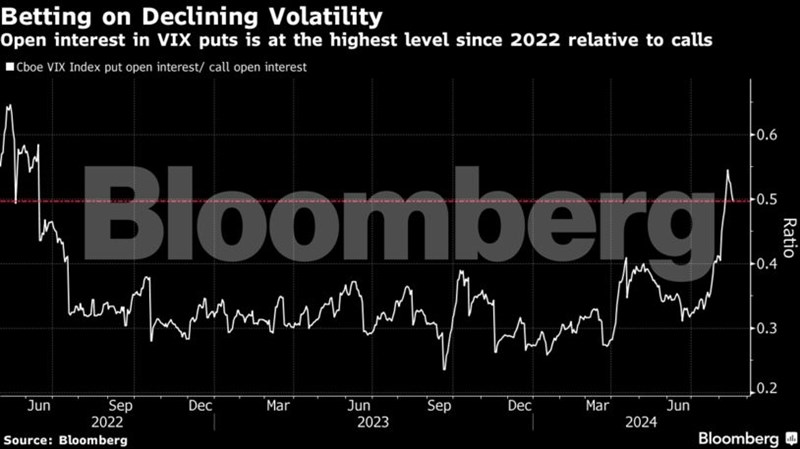

Σε κάθε περίπτωση, ο μεγάλος δείκτης της Wall Street δείχνει να έχει αφήσει πίσω τις πληγές του Αυγούστου και βρίσκεται πλέον σε απόσταση περί του 2% από το ιστορικό υψηλό του. Οι traders βλέπουν επίσης μία ήρεμη συνέχεια, με τα πονταρίσματα ότι θα υποχωρήσει και άλλο ο δείκτης μεταβλητότητας VIX, ο γνωστός και ως δείκτης "φόβου" της Wall Street, να βρίσκονται στα υψηλότερα επίπεδά τους από τον Ιούνιο του 2022, σύμφωνα με τα στοιχεία του Bloomberg.

Την ίδια ώρα οι traders έχουν περιορίσει και τα πονταρίσματα τους σε μία μεγάλη μείωση επιτοκίων της τάξεως των 50 μονάδων βάσης (0,5%) τον Σεπτέμβριο, έπειτα από τα στοιχεία που επιβεβαίωσαν την ανθεκτικότητα της αμερικανικής οικονομίας, με την τιμολόγηση πλέον να είναι περίπου στις 30 μονάδες βάσης. Κάτι που σημαίνει ότι έχουν υποχωρήσει γενικότερα οι φόβοι για επιθετικές κινήσεις, οι οποίες ιστορικά γίνονται για να αντιμετωπιστεί ασθμαίνουσα ανάπτυξη, σύμφωνα με τον Χέινλιν της US Bank.

"Θέλουμε να μάθουμε πώς θα μοιάζει η πορεία των περικοπών επιτοκίων της Fed, εάν θα είναι μία μείωση ανά συνεδρίαση ή θα εξακολουθήσει να είναι σε συνάρτηση με τα δεδομένα από την αγορά εργασίες και τις μετρήσεις του πληθωρισμού", σχολιάζει ο ίδιος, προσθέτοντας όμως ότι "πιθανότατα ο Πάουελ δεν θα το πει αυτό". "Πιο πιθανόν είναι ότι οι traders θα το μάθουν στη συνεδρίαση του Σεπτεμβρίου".

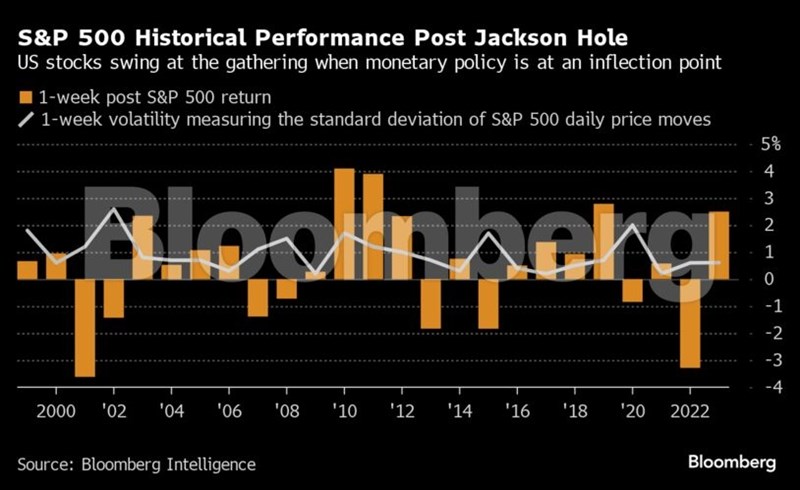

Γενικότερα, οι ομιλίες των προέδρων της Fed στο Τζάκσον Χολ δεν λειτουργούν συνήθως ως ιδιαίτεροι καταλύτες για τη χρηματιστηριακή αγορά, εκτός εάν προηγούνται μιας κρίσιμης αλλαγής στη νομισματική πολιτική - όπως τώρα. Από το 2000, ο S&P 500 κατά μέσο όρο έχει σημειώσει κέρδη 0,4% την εβδομάδα που ακολούθησε το συμπόσιο, σύμφωνα με στοιχεία του Bloomberg Intelligence.

Όπως επισημαίνει ωστόσο το πρακτορείο, οι επενδυτές έχουν ακόμα νωπή την εμφάνιση του Πάουελ στο Τζάκσο Χολ τον Αύγουστο του 2022, όταν προειδοποίησε ότι η Fed θα πρέπει να διατηρήσει περιοριστική τη νομισματική πολιτική για να καταπολεμήσει τον πληθωρισμό και οι μετοχές σημείωσαν βουτιά 3,4% εκείνη την ημέρα, με επιπλέον απώλειες 3,3% την εβδομάδα που ακολούθησε τις δηλώσεις του.

Αυτή τη φορά όμως οι επενδυτές είναι αισιόδοξοι ότι η Fed έχει επιτύχει τον στόχο της για μία "ήπια προσγείωση" (χωρίς ύφεση) και ως εκ τούτου οι προσδοκίες αφορούν μάλλον το αντίθετο, ένα έντονο άλμα.

"Ο Πάουελ δεν έχει λόγο να τρομάξει τις αγορές", σημειώνει η Στέφανι Λανγκ της Homrich Berg, με την ίδια να προσθέτει ότι "αυτό που έχει είναι να μεταδώσει σιγουριά πως ο πληθωρισμός υποχωρεί και ότι οι αξιωματούχοι της τράπεζας νιώθουν άνετα με την υποχώρηση του κόστους δανεισμού σε πιο ουδέτερα επίπεδα από τα περιοριστικά όπου βρίσκεται σήμερα".