Του John S. Tobey

Ο πληθωρισμός συνεχίζει να υπονομεύει την αμερικανική οικονομία και αυτό φαίνεται στο χρηματοπιστωτικό σύστημα. Το φαινόμενο, ωστόσο, αγνοείται από τα ΜΜΕ. Αντ' αυτού, το ράλι των τιμών που πυροδοτείται από τον πληθωρισμό παρουσιάζεται ως πραγματική ανάπτυξη.

Χαρακτηριστικό παράδειγμα τα "ιστορικά υψηλά" που σημειώθηκαν -διαδοχικά μάλιστα- στο αμερικανικό χρηματιστήριο την περασμένη εβδομάδα (ο S&P 500 κατέγραψε το 15ο ρεκόρ του από την αρχή του έτους).

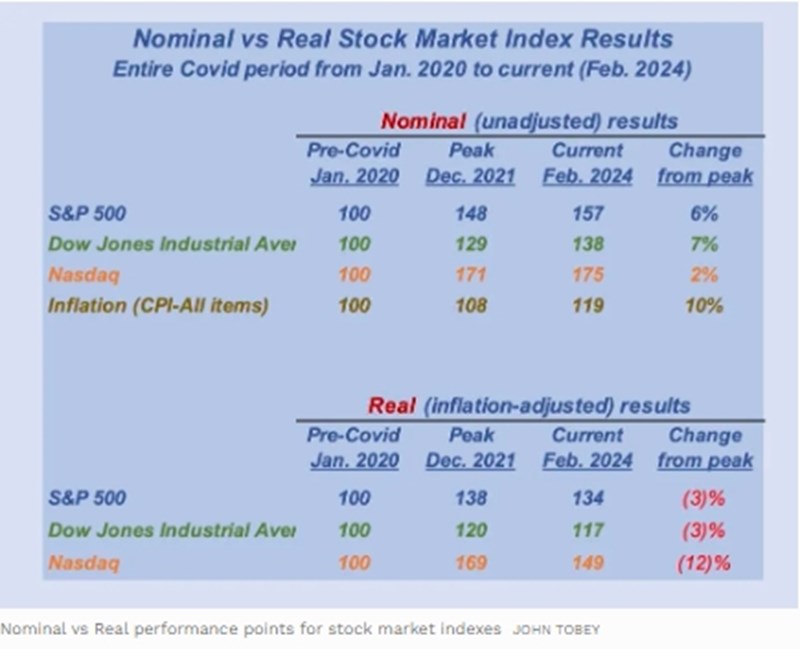

Η προβληματική πτυχή αυτής της θεώρησης των πραγμάτων είναι ότι η ενίσχυση των δεικτών προκύπτει από τιμές σε δολάρια που στο παρελθόν είχαν υψηλότερη αγοραστική αξία από ό,τι σήμερα. Στα τελευταία 2 χρόνια και ένα τρίμηνο, ο δομικός πληθωρισμός αυξήθηκε κατά 11%. Για σωστή σύγκριση, το προηγούμενο υψηλό πρέπει να μετατραπεί σε σημερινά δολάρια. Αυτός ο προσαρμοσμένος αριθμός είναι 17,824 (16,057 x 111%). Επομένως, η επίδοση του 16,092 (29 Φεβρουαρίου 2024) εξακολουθεί να υπολείπεται κατά 9,7% από το προηγούμενο υψηλό του.

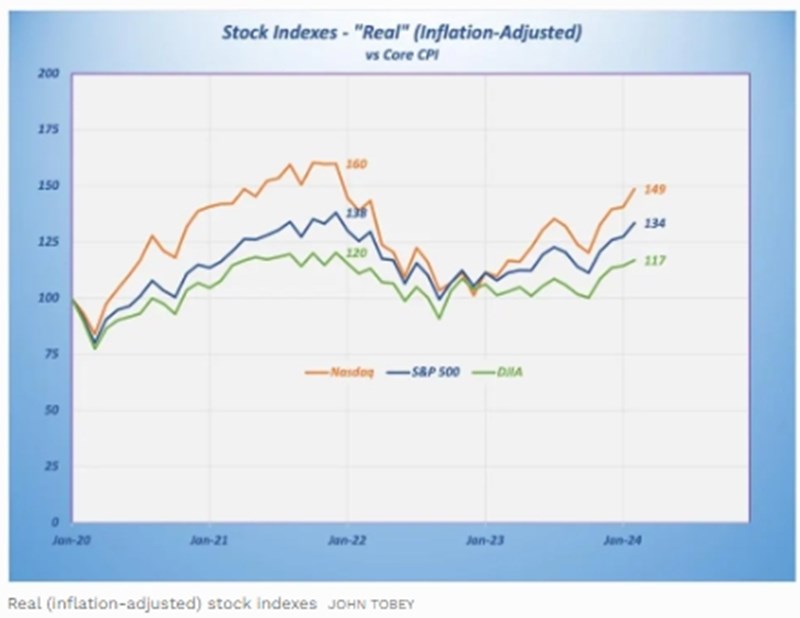

Τα δύο γραφήματα που ακολουθούν δείχνουν τις κινήσεις του "ονομαστικού" και του "πραγματικού (προσαρμοσμένου στον πληθωρισμό)" δείκτη από όταν ξεκίνησε η κρίση της πανδημίας. Το γράφημα των ονομαστικών τιμών είναι η βάση για τις αναφορές των ΜΜΕ στους δείκτης της αμερικανικής αγοράς. Το δεύτερο γράφημα προσαρμόζεται στη μεταβολή της αξίας του δολαρίου, δίνοντας μια εικόνα των πραγματικών επιδόσεων (δηλαδή της ανάπτυξης που δεν περιλαμβάνει τον αντίκτυπο του πληθωρισμού).

Οι αριθμοί-κλειδιά των γραφημάτων συνοψίζονται στον παρακάτω πίνακα:

Κανένας από τους δείκτες δεν βρίσκεται ακόμη σε πραγματικά ιστορικά υψηλά. Επιπλέον, παρά τα σχόλια των ΜΜΕ για την τεχνολογία που οδηγεί το ράλι της Wall, μεταξύ των τριών κύριων δεικτών ο Nasdaq απέχει περισσότερο από το προηγούμενο ρεκόρ του.

Το να εστιάζουμε μόνο στις ονομαστικές επιδόσεις είναι παραπλανητικό, ίδιως σε περιόδους, όπως την τρέχουσα, όπου ο πληθωρισμός παίζει μεγάλο ρόλο. Ουσιαστικά, δίνονται λανθασμένες εντυπώσεις περί ανάπτυξης και αισιοδοξίας που χρησιμεύουν για θριαμβευτικούς τίτλους ειδήσεων.

Μετρώντας τη χρηματιστηριακή αγορά (και τα πάντα με βάση το δολάριο) σε όρους προσαρμοσμένους στον πληθωρισμό, η πραγματικότητα αποσαφηνίζεται. Υπ' αυτό τον όρο, η άνοδος από τα χαμηλά επίπεδα του πρόσφατου παρελθόντος είναι σαφής. Ωστόσο, η ανάπτυξη που ακολούθησε έκτοτε δεν έχει πιάσει ακόμη τα υψηλά επίπεδα του 2021.

Μπορεί η χρηματιστηριακή αγορά να σκαρφαλώσει σε πραγματικά, νέα υψηλά εφεξής; Ασφαλώς, εφόσον τα θεμελιώδη οικονομικά μεγέθη δείξουν πραγματική ανάπτυξη.

Απόδοση - επιμέλεια: Μιχάλης Παπαντωνόπουλος