Της Ελευθερίας Κούρταλη

Η γεωπολιτική δεν έχει συνήθως μεγάλη σημασία για τη μακροπρόθεσμη απόδοση της αγοράς. Αυτό είναι ένα αρκετά σταθερό μοτίβο, συμπεριλαμβανομένων των τελευταίων δύο ετών με τη Μέση Ανατολή, όπως επισημαίνει η Deutsche Bank. Για παράδειγμα, υπήρξε μια σύντομη κίνηση risk-off τον Απρίλιο του 2024 μετά την επίθεση του Ιράν στο Ισραήλ, αλλά οι αγορές ανέκαμψαν γρήγορα. Στη συνέχεια, τον Οκτώβριο του 2024, περαιτέρω ιρανικές επιθέσεις οδήγησαν σε απότομη αύξηση των τιμών του πετρελαίου, αλλά όταν η αντίδραση του Ισραήλ ήταν πιο περιορισμένη από ό,τι πολλοί ανέμεναν, οι τιμές υποχώρησαν ξανά.

Τα γεγονότα των τελευταίων ημερών είναι σαφώς πολύ μεγαλύτερα από το 2024, τονίζει η Deutsche Bank. Αλλά εκτός από τα εμπορεύματα και τις μετοχές της Μέσης Ανατολής, ο ευρύτερος αντίκτυπος στην αγορά ήταν περιορισμένος, με τον παγκόσμιο δείκτης MSCI World να κινείται πολύ κοντά στο πρόσφατο ρεκόρ του.

Τι θα μπορούσε λοιπόν να προκαλέσει ευρύτερο αντίκτυπο στην αγορά από την πλευρά της γεωπολιτικής;

Ιστορικά, όπως επισημαίνει η D.B, σημαντικό αντίκτυπο στις αγορές υπήρξε μόνο όταν η γεωπολιτική κατάσταση επηρέασε μακροοικονομικές μεταβλητές όπως η ανάπτυξη και ο πληθωρισμός.

Για παράδειγμα, εάν επαληθευόταν το πιο αρνητικό σενάριο με το κλείσιμο του Στενού του Ορμούζ να οδηγεί σε τιμή πετρελαίου άνω των 120 δολαρίων/βαρέλι, τότε αυτό θα προκαλούσε ένα σημαντικό πληθωριστικό σοκ, μειώνοντας την ανάπτυξη σε πολλές χώρες που εισάγουν πετρέλαιο.

Τρία σενάρια από την ιστορία δείχνουν πώς θα μπορούσε να εξελιχθεί αυτό. Ειδικότερα, για τις αγορές, τα γεωπολιτικά γεγονότα που είχαν σημασία ήταν τα σοκ στασιμοπληθωρισμού, όπως οι πετρελαϊκές κρίσεις της δεκαετίας του 1970, ο Πόλεμος του Κόλπου το 1990 και η εισβολή της Ρωσίας στην Ουκρανία το 2022.

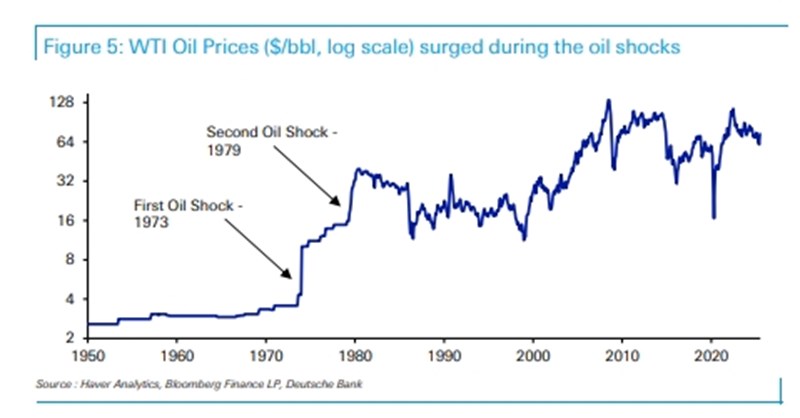

1. Οι πετρελαϊκές κρίσεις της δεκαετίας του 1970. Η δεκαετία του 1970 χαρακτηρίστηκε από στασιμοπληθωρισμό - κυρίως λόγω δύο τεράστιων πετρελαϊκών κρίσεων. Αυτές είχαν πολύ μεγαλύτερο αντίκτυπο από ό,τι σήμερα, επειδή οι δυτικές οικονομίες βασίζονταν πολύ περισσότερο στη μεταποίηση και ήταν πιο ενεργοβόρες από ό,τι σήμερα, όπως επισημαίνει η γερμανική τράπεζα.

Η πρώτη πετρελαϊκή κρίση συνέβη το 1973, όταν ο Οργανισμός Εξαγωγών Αραβικών Πετρελαιοπαραγωγών Χωρών (OAPEC) μείωσε την παραγωγή πετρελαίου και επέβαλε εμπάργκο σε αρκετές χώρες σε αντίποινα για την υποστήριξη προς το Ισραήλ στον πόλεμο του Γιομ Κιπούρ. Αυτό προκάλεσε σχεδόν τετραπλασιασμό της τιμής του πετρελαίου και πολλές χώρες (συμπεριλαμβανομένων των ΗΠΑ και του Ηνωμένου Βασιλείου) έπεσαν σε ύφεση.

Η δεύτερη πετρελαϊκή κρίση συνέβη το 1979, περίπου την εποχή που ξεκίνησε η Ιρανική Επανάσταση. Αυτό συνέπεσε με μια σημαντική μείωση της ιρανικής παραγωγής πετρελαίου, που ισοδυναμούσε με το 7% της παγκόσμιας παραγωγής εκείνη την εποχή. Περαιτέρω μειώσεις στην παραγωγή πετρελαίου σημειώθηκαν στη συνέχεια, καθώς ξέσπασε η σύγκρουση Ιράν-Ιράκ το 1980.

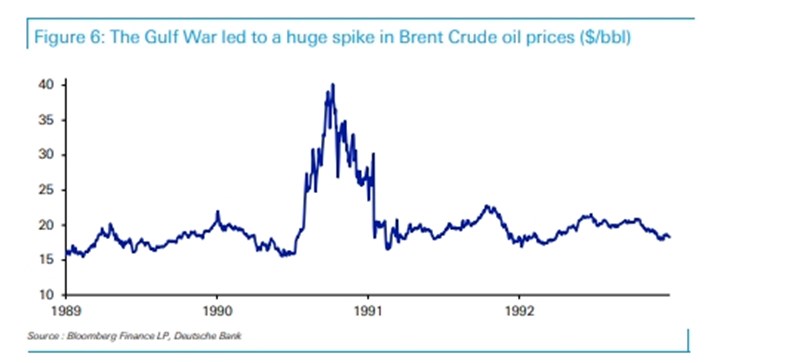

2. Η εισβολή του Ιράκ στο Κουβέιτ το 1990. Τον Αύγουστο του 1990, υπήρξε μια ακόμη τεράστια αύξηση των τιμών του πετρελαίου μετά την εισβολή του Ιράκ στο Κουβέιτ. Η εισβολή αυτή συνέβαλε σημαντικά στην ύφεση των ΗΠΑ την περίοδο 1990-91, ενώ και άλλες χώρες, συμπεριλαμβανομένου του Ηνωμένου Βασιλείου, είδαν επίσης συρρίκνωση.

3. Η εισβολή της Ρωσίας στην Ουκρανία το 2022. Η εισβολή της Ρωσίας στην Ουκρανία οδήγησε σε σημαντική αύξηση των τιμών των τροφίμων και της ενέργειας, η οποία ώθησε προς τα πάνω τον παγκόσμιο πληθωρισμό. Αυτό συνέβη όταν ο πληθωρισμός ήταν ήδη πάνω από τον στόχο στις ΗΠΑ και την Ευρωζώνη από τα τέλη του 2021. Έτσι, οι κεντρικοί τραπεζίτες έπρεπε να γίνουν ακόμη πιο επιθετικοί για να τον θέσουν ξανά υπό έλεγχο. Τα επιτόκια αυξήθηκαν πολύ πιο γρήγορα από το αναμενόμενο, οδηγώντας σε ένα τεράστιο sell-off ομολόγων-μετοχών εκείνο το έτος.

Σήμερα, δεν έχουμε δει μέχρι στιγμής σοκ αυτής της κλίμακας, τονίκζιε η Deutsche Bank. Οι τιμές του αργού πετρελαίου Brent εξακολουθούν να είναι κάτω από τον μέσο όρο του 2024 των 80 δολ./βαρέλι, ενώ έχουν απλά επιστρέψει στα επίπεδα πριν από την Ημέρα της Απελευθέρωσης. Επομένως, αυτό δεν προκαλεί ακόμη ευρύτερα πληθωριστικά προβλήματα.

Σαφώς, μια μεγαλύτερη απότομη αύξηση των τιμών θα προκαλούσε το σενάριο του 2022, όπου οι κεντρικές τράπεζες αύξησαν τα επιτόκια για να περιορίσουν τον πληθωρισμό. Αλλά μέχρι στιγμής τουλάχιστον, δεν το έχουμε δει ακόμη. Αν μη τι άλλο, η έκταση της ανθεκτικότητας των αγορών σε επαναλαμβανόμενα σοκ φέτος ήταν από μόνο του ένα σημαντικό story, όπως τονίζει η Deutsche Bank.

Ποιοι κίνδυνοι, λοιπόν, πρέπει να μας απασχολούν αυτή τη στιγμή;

Ο πρώτος βασικός κίνδυνος είναι στις 9 Ιουλίου, που είναι το τέλος της 90ήμερης παράτασης των αμοιβαίων δασμών. Ο Τραμπ έχει απειλήσει με δασμούς 50% στην ΕΕ σε εκείνο το σημείο, και ο ίδιος δήλωσε την περασμένη Τετάρτη ότι "θα στείλουμε επιστολές σε περίπου μιάμιση, δύο εβδομάδες, στις χώρες λέγοντάς τους ποια είναι η συμφωνία".

Αυτό συνδέεται με τον δεύτερο κίνδυνο, που είναι ο πληθωρισμός. Αυτή τη στιγμή, ο κίνδυνος υψηλότερων τιμών από τους δασμούς αλληλεπιδρά τώρα με τους κινδύνους ενός πετρελαϊκού σοκ από σύγκρουση στη Μέση Ανατολή.

Ενώ αυτά μπορεί να είναι προσωρινά σοκ στη θεωρία, έχουμε δει επανειλημμένα (συμπεριλαμβανομένης της περιόδου 2021-23) πώς τα προσωρινά σοκ μπορούν να συγχωνευθούν για να αυξήσουν τις προσδοκίες για τον πληθωρισμό, επειδή αυτά τα "προσωρινά" σοκ αρχίζουν να μοιάζουν με ένα μόνιμο γεγονός, τονίζει η Deutsche Bank. Και δεν είναι δύσκολο να φανταστεί κανείς πώς θα συμβεί αυτό το 2025, με δασμούς, υψηλότερες τιμές πετρελαίου, και ίσως ακόμη και ένα άλλο σοκ που δεν έχει συμβεί ακόμα…