Του William Pesek

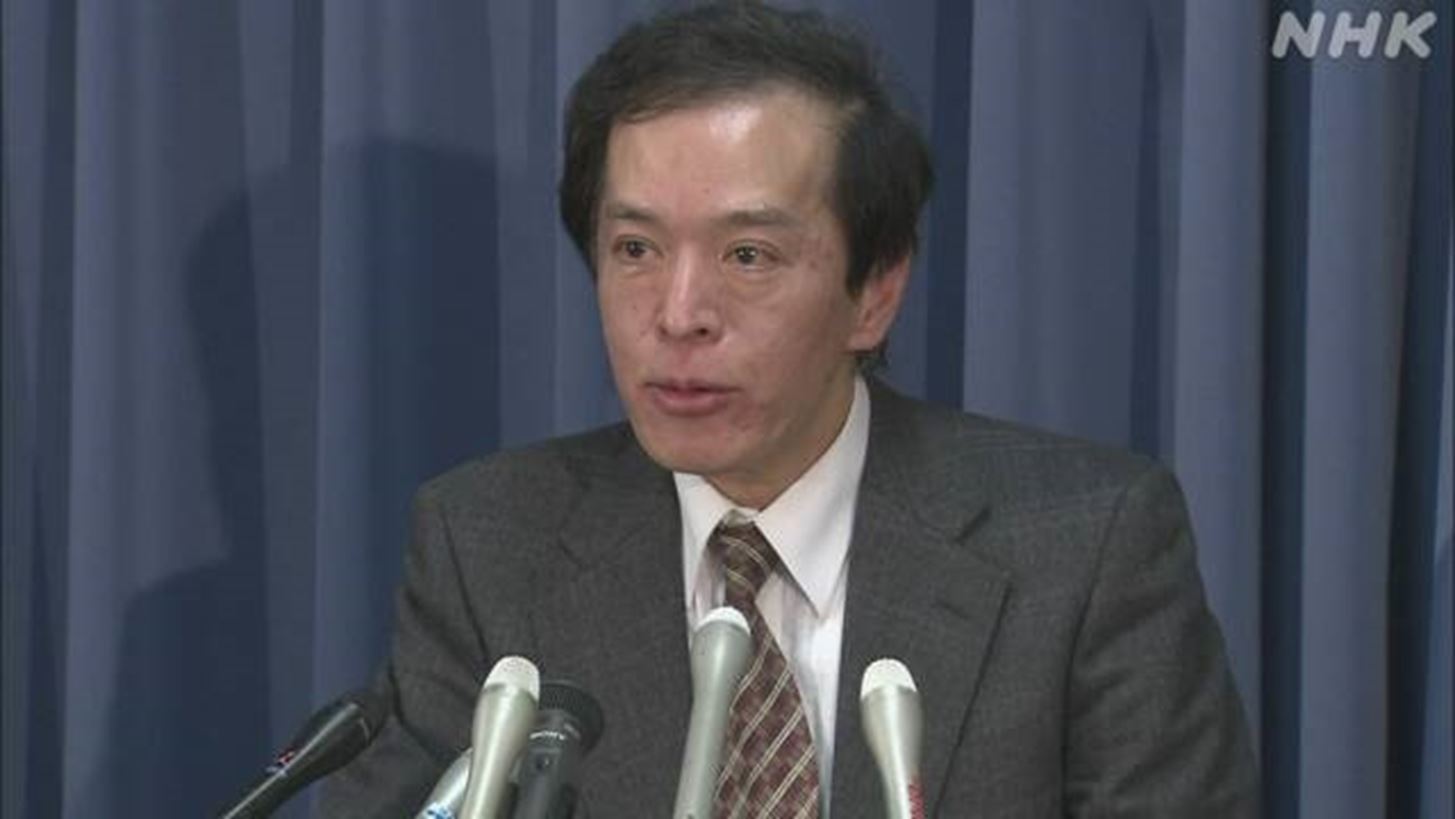

Σε οποιαδήποτε λίστα με κεντρικούς τραπεζίτες που θέλουν να ξεχάσουν ήδη το "τρελό" 2025, ο Καζούο Ουέντα της Ιαπωνίας δικαιούται μια θέση στην κορυφή.

Σίγουρα, ο Τζερόμ Πάουελ έχει ένα επιχείρημα "υπέρ" του ότι περνάει χειρότερη χρονιά, αφού ο Ντόναλντ Τραμπ απειλεί να τον απολύσει. Αλλά το οικονομικό σενάριο για τη λήψη αποφάσεων της Fed γράφεται από μόνο του. Όποιος υποστηρίζει ότι η Fed θα πρέπει να μειώσει τα επιτόκια το λέει γιατί πιστεύει στον κόσμο του Τραμπ - όχι από οικονομική άποψη. Με τον δομικό πληθωρισμό να τρέχει με ετήσιο ρυθμό 2,9% και τους δασμούς πολύ πιθανόν να αυξήσουν και άλλο τις πληθωριστικές πιέσεις, η χαλάρωση της νομισματικής πολιτικής τώρα απλώς θα τρολάρει τις "πολιτοφυλακές των ομολόγων" ώστε να αυξήσουν τις αποδόσεις των αμερικανικών κρατικών ομολόγων.

Η συνεδρίαση νομισματικής πολιτικής στο Τόκιο που ολοκληρώνεται σήμερα είναι πιο δύσκολη. Κάθε σοβαρός παρατηρητής της Bank Of Japan εκτιμά πως η ομάδα του Ουέντα θα παραμένει "άπραγη". Αλλά η Τράπεζα της Ιαπωνίας ίσως θέλει να αυξήσει τα επιτόκια της κατά 25 μονάδες βάσης στο 0,75% για να στείλει στις αγορές το μήνυμα ότι η στρατηγική της "εξομάλυνσης" παραμένει ζωντανή.

Ο Ουέντα έχει λόγους να ανησυχεί ότι η Τράπεζα της Ιαπωνίας στέκεται στο ίδιο σταυροδρόμι που βρισκόταν το 2007, την τελευταία φορά που η κεντρική τράπεζα αύξησε τα επιτόκια στο σημερινό επίπεδο του 0,5%. Μέχρι το 2008, στον απόηχο του σοκ από τη χρεοκοπία της Lehman Brothers, η Τράπεζα της Ιαπωνίας ακολούθησε αντίστροφη πορεία. Τα επιτόκια επέστρεψαν πολύ γρήγορα σε μηδενικά επίπεδα. Και μαζί επέστρεψε η στρατηγική ποσοτικής χαλάρωσης.

Θα πρέπει και ο Ουέντα να αντιστρέψει την πορεία που έχουν ακολουθήσει τα επιτόκια από τον Ιούλιο του 2024; Είναι ένα ανοιχτό ερώτημα, από τη στιγμή μάλιστα που η Ιαπωνία έχει συνάψει συμφωνία για τους δασμούς με τον Τραμπ. Είναι σαφές ότι η Ιαπωνία που πληρώνει δασμούς 15% στις ΗΠΑ, και όχι 35%, είναι θετική είδηση για το Τόκιο. Και για τους Ιάπωνες εξαγωγείς αυτοκινήτων που γλιτώνουν τους δασμούς 25%.

Αλλά η οικονομία της Ιαπωνίας συρρικνώθηκε κατά 0,2% το α' τρίμηνο, πριν καν επιβληθούν οι δασμοί. Το β' τρίμηνο η Ιαπωνία δέχθηκε ένα τριπλό χτύπημα: δασμοί, πληθωρισμός και εκτόξευση της απόδοσης των ομολόγων.

Μπαίνοντας στο τρίτο τρίμηνο, η Κίνα επιβραδύνει και "εξάγει" αποπληθωρισμό, ενώ ούτε οι ΗΠΑ ούτε η Ευρώπη βρίσκονται σε κατάσταση ευημερίας για να τροφοδοτήσουν τις ιαπωνικές εξαγωγές. Η Ιαπωνία οδηγείται σε στασιμοπληθωριστικό έδαφος.

Το πώς θα "παίξει" η Τράπεζα της Ιαπωνίας τους επόμενους μήνες είναι εικασία. Και η εικασία αφορά το τι θα κάνει και ο Ουέντα, καθώς η πολιτική του Τόκιο εισέρχεται σε μια ασυνήθιστη περίοδο αναταραχών, κυρίως λόγω του υψηλού πληθωρισμού.

Στις εκλογές της 20ής Ιουλίου, το κυβερνών Φιλελεύθερο Δημοκρατικό Κόμμα έχασε τον έλεγχο της Άνω Βουλής της Ιαπωνίας. Αυτό σημαίνει ότι το κόμμα που κυβερνά την Ιαπωνία -με δύο μόνο σύντομες διακοπές- από το 1955 δεν ελέγχει καμία από τις δύο Βουλές. Και τώρα πρέπει να διαμορφώσει έναν κυβερνητικό συνασπισμό. Ο πρωθυπουργός Σιγκέρου Ισίμπου αναμένεται να παραιτηθεί σύντομα.

Το τίμημα για αυτήν τη συνεργασία μάλλον θα είναι η μείωση των φόρων, συνθήκη που δημιουργεί εκνευρισμό στην αγορά ομολόγων. Μια πολιτική επιτυχία του Ισίμπα είναι ότι απέφυγε τα μεγάλα "πακέτα" τόνωσης του προϋπολογισμού. Αυτό αναμένεται να αλλάξει και ως εκ τούτου να διογκωθεί και άλλο το χρέος της Ιαπωνίας.

Πρόσφατα, μια δημοπρασία ιαπωνικών κρατικών ομολόγων (JGBs) 40ετούς διάρκειας προσέλκυσε τη χαμηλότερη ζήτηση από το 2011. Στα μέσα Μαΐου, μια πώληση 20ετών ομολόγων ύψους 6,9 δισ. δολαρίων σημείωσε τα χειρότερα νούμερα από το 1987. Η διαφορά μεταξύ της μέσης και της χαμηλότερης αποδεκτής τιμής ήταν η χειρότερη των τελευταίων 38 ετών.

Δεν είναι ποτέ καλό να βλέπεις το #JGBCrash να γίνεται trend στα μέσα κοινωνικής δικτύωσης. Εάν η Τράπεζα της Ιαπωνίας αυξήσει τα επιτόκια ενώ το κόμμα του Ισίμπα διογκώνει το κρατικό χρέος, το ιαπωνικό κόστος δανεισμού μπορεί να εκτοξευθεί και να αυξήσει τον κίνδυνο ύφεσης για την ιαπωνική οικονομία.

Βέβαια, αν ο Ουέντα αντιμετωπίσει χαλαρά τον πληθωρισμό και οι τιμές μείνουν πολύ πάνω από τον στόχο του 2%, η Τράπεζα της Ιαπωνίας ίσως αναγκαστεί να γίνει πιο επιθετική στη νομισματική της πολιτική τους τελευταίους μήνες του 2025 και το 2026.