Της Ελευθερίας Κούρταλη

Οι πιέσεις γύρω από τις αγορές αυξάνονται όλο και περισσότερο, όπως επισημαίνει η Goldman Sachs.

Την περασμένη εβδομάδα η ΕΚΤ αύξησε τα επιτόκιά της κατά 25 μονάδες βάσης και υποβάθμισε τις βραχυπρόθεσμες προβλέψεις της για την ανάπτυξη, παρά το γεγονός ότι οι προβλέψεις της για τον πληθωρισμό εξακολουθούν να δείχνουν ότι θα κινηθεί πάνω από το 2% το 2025.

Στην Κίνα, η δραστηριότητα φαίνεται να έχει αγγίξει τα χαμηλά της τον Αύγουστο, με την πιστωτική ανάπτυξη, τη βιομηχανική παραγωγή και τις λιανικές πωλήσεις να παρουσιάζουν διαδοχική επιτάχυνση, ενώ ο πληθωρισμός δε βρίσκεται πλέον σε έδαφος υποχώρησης.

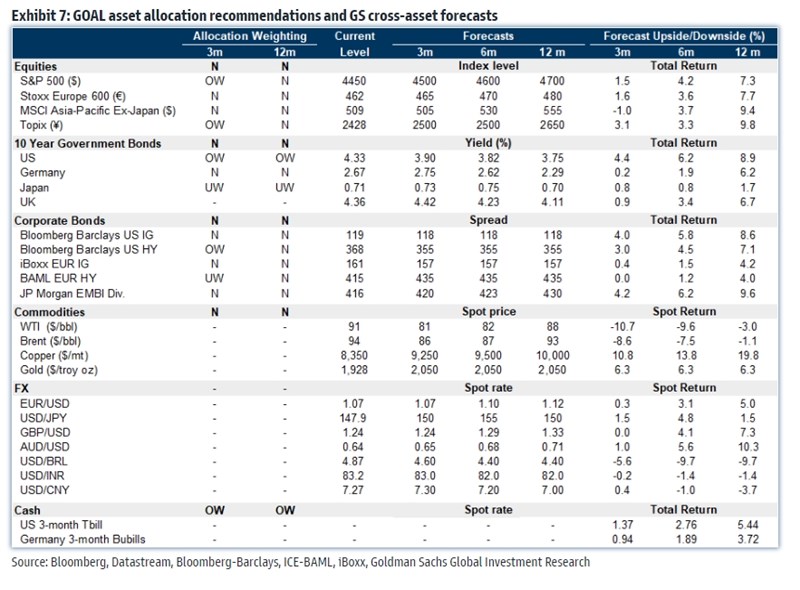

Το πετρέλαιο εκτινάχθηκε σε υψηλό 10 μηνών στα 95 δολάρια και αποσυνδέθηκε από άλλα εμπορεύματα κατά τη διάρκεια του καλοκαιριού μετά από παρατεταμένες μονομερείς περικοπές της παραγωγής από τη Σαουδική Αραβία και τη Ρωσία έως τον Δεκέμβριο. Οι αγορές των options τιμολογούν τώρα μια πιθανότητα 45% το Brent να παραμείνει πάνω από 90 δολ./βαρέλι έως τον Ιανουάριο του 2024 με τον κίνδυνο να κινηθεί υψηλότερα να είναι σημαντικός.

Σύμφωνα με το βασικό σενάριο της Goldman ο OPEC+ είναι απίθανο να επιδιώξει τιμές άνω των 100 δολ./βαρέλι, ωστόσο η τράπεζα βλέπει βραχυπρόθεσμους κινδύνους στις προβλέψεις της, λόγω των πρόσφατων εξελίξεων.

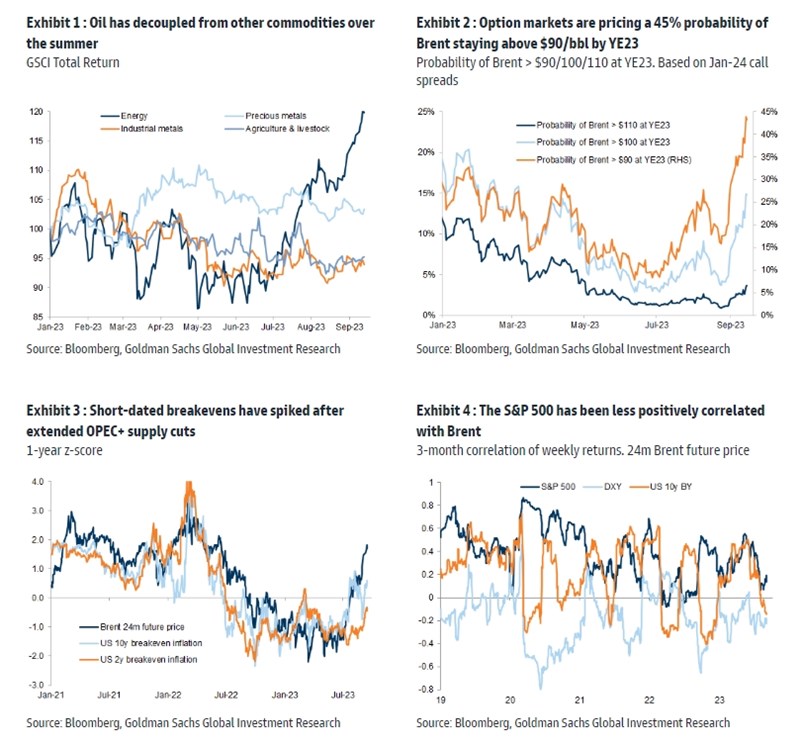

Προς το παρόν εκτιμά πάντως ότι το Brent θα κινηθεί στα 86 δολ. το βαρέλι στο επόμενο τρίμηνο, στα 87 δολ. το επόμενο εξάμηνο και στα 93 δολ. στο επόμενο 12μηνο, ενώ το αμερικάνικο WTI, θα κινηθεί στα 81 δολ. το βαρέλι στο επόμενο τρίμηνο, στα 82 δολ. το επόμενο εξάμηνο και στα 88 δολ. στο επόμενο 12μηνο.

Όπως επισημαίνει η αμερικάνικη τράπεζα, οι συνεχιζόμενες αυξήσεις των τιμών του πετρελαίου είναι πιθανό να προσθέσουν πληθωριστικές πιέσεις στο τέλος του έτους, γεγονός που μπορεί να οδηγήσει σε επιδείνωση του παγκόσμιου μείγματος ανάπτυξης/πληθωρισμού. Τις τελευταίες τρεις εβδομάδες, ο αναμενόμενος πληθωρισμό για το βραχυπρόθεσμο διάστημα (breakeven) έχει αυξηθεί κατά 20 μονάδες βάσης, και ο δείκτης S&P 500 έχει συσχετιστεί λιγότερο θετικά με το Brent από τον Ιούνιο.

Περαιτέρω αυξήσεις στην τιμή του πετρελαίου θα μπορούσαν να αποτελέσουν ισχυρό αντίθετο άνεμο για την όρεξη των επενδυτών για ρίσκο, όπως προειδοποιεί η Goldman, εάν δημιουργήσουν ανοδική πίεση στις αποδόσεις των ομολόγων — η αισιοδοξία για την παγκόσμια ανάπτυξη είναι ήδη αυξημένη και είναι απίθανο να αυξηθεί περαιτέρω.

Κατά τη διάρκεια του καλοκαιριού, τα περιουσιακά στοιχεία που σχετίζονται με την ενέργεια υστέρησαν σε αποδόσεις σε μεγάλο βαθμό σε σχέση με το πετρέλαιο. Οι μετοχές και τα εταιρικά ομόλογα του κλάδου της ενέργειας σε ΗΠΑ και Ευρώπη παρουσίασαν χαμηλότερες επιδόσεις κατά την πρώτη φάση του ράλι, ενώ η τα νομίσματα των χωρών που είναι εξαγωγείς ενέργειας, υπεραπέδωσαν.

Κατά τη διάρκεια της δεύτερης φάσης του ράλι, σημειώθηκε μία αντιστροφή με τις μετοχές του κλάδου της ενέργειας σε ΗΠΑ και Ευρώπη να υπεραποδίδουν απότομα παράλληλα με τις βραχυπρόθεσμα breakevens.

Με βάση τα παραπάνω, η Goldman συνεχίζει να προτιμά τις τοποθετήσεις σε κρατικά ομόλογα που προστατεύονται από τον πληθωρισμό (TIPs), μικρής αλλά και μεγάλης διάρκειας, για την αντιστάθμιση του κινδύνου του πληθωρισμού βραχυπρόθεσμα και του κινδύνου στασιμότητας της οικονομίας, ενώ παραμένει overweight στον κλάδο της ενέργειας στην Ευρώπη.

Παράλληλα, συνεχίζει να τηρεί ουδέτερη στάση σε όλα τα assets – μετοχές, εμπορεύματα, κρατικά και εταιρικά ομόλογα -, σε ορίζοντα 12μηνου, όπως σημείωσε και σε πρόσφατη ανάλυσή της, και είναι overweight στα μετρητά.

Έτσι, σε ό,τι αφορά τους βασικούς δείκτες, εκτιμά πως ο S&P 500 θα καταγράψει κέρδη 1,5%, 4,2% και 7,3% σε ορίζοντα τριών, έξι και 12 μηνών αντίστοιχα, φτάνοντας τις 4.500, 4.600 και 4.700 μονάδες. Σε ό,τι αφορά την Ευρώπη, αναμένει κέρδη 1,6%, 3,6% και 7,7% σε ορίζοντα τριών, έξι και 12 μηνών, με τον δείκτη Stoxx 600 να φτάνει τις 465, 470 και 480 μονάδες.

Πάντως, όπως προσθέτει, οι τοποθετήσεις σε εμπορεύματα ενδέχεται να προσφέρουν περισσότερα οφέλη διαφοροποίησης και πάλι στα χαρτοφυλάκια, όσο συνεχίζουν να από-συσχετίζονται από την πορεία των μετοχών και των ομολόγων.